5520 sayılı Kurumlar Vergisi Kanununun 11 inci maddesinin birinci fıkrasının (i) bendi dışında, kullanılan yabancı kaynakları öz kaynaklarını aşan işletmelerde, aşan kısma münhasır olmak üzere, yatırımın maliyetine eklenenler hariç, işletmede kullanılan yabancı kaynaklara ilişkin faiz, komisyon, vade farkı, kâr payı, kur farkı ve benzeri adlar altında yapılan gider ve maliyet unsurları toplamının %10'unu aşmamak üzere Cumhurbaşkanınca kararlaştırılan kısmının kanunen kabul edilmeyen gider yani Finansman Gider Kısıtlaması olarak dikkate alınacağı hüküm altına alınmıştır.

4/2/2021 tarihli ve 31385 sayılı Resmi Gazete ’de yayımlanan 3/2/2021 tarihli ve 3490 sayılı bu Kararda 1/1/2021 tarihinden itibaren başlayan vergilendirme dönemi kazançlarına uygulanmak üzere söz konusu gider ve maliyet unsurlarının %10’unun kurum kazancının tespitinde indiriminin kabul edilmeyeceği düzenlenmiştir.

Bilindiği üzere, finansman gider kısıtlaması yeni bir uygulama olarak karşımıza çıkmış değil.

1996-2003 yıllarında kısa bir süre uygulama alanı bulan ve bu yıllarda var olan ekonomik kriz ile finansal borçlar üzerinden kısıtlamayı esas alan bu yaklaşım, 2004 yılında kaldırılarak; 2012 yılında 6322 sayılı Kanunun 37 nci maddesiyle 1/1/2013 ’te yürürlüğe girmek üzere tekrar getirilmiş ancak kararname yayımlanmamıştır.

17 yıl aradan sonra yeniden düzenlenerek karşımıza çıkan söz konusu gider kısıtlaması uygulamasında;

Öz kaynak tutarını aşan yabancı kaynaklara ilişkin olarak faiz, komisyon, vade farkı, kâr payı, kur farkı ve benzeri adlar altında yapılan gider ve maliyet unsurlarından, yatırımın maliyetine eklenmiş olan yabancı kaynaklardan doğan gider ve maliyet unsurları ise %10’luk bu kısıtlamaya tabi tutulmayacaktır.

Konuya ilişkin açıklamalara 19 seri no.lu Kurumlar Vergisi Genel Tebliğ Taslağında yer verilmiştir.

Kapsama Giren Mükellefler;

-Gerçek usulde vergilendirilen ve bilanço esasına göre defter tutan ticari kazanç ve zirai kazanç sahibi gelir vergisi mükellefleri ve kanunda belirtilen kurumlar haricinde olan ve bilanço esasına göre defter tutan kurumlar vergisi mükellefleri

-Adi Ortaklıklar

Kapsama Girmeyen Mükellefler;

-4632 sayılı Kanun kapsamında faaliyette bulunan emeklilik şirketleri,

-5411 sayılı Kanun kapsamında faaliyette bulunan Türkiye’de Kurulu mevduat bankaları, katılım bankaları, kalkınma ve yatırım bankaları, yurt dışında kurulu bu nitelikteki kuruluşların Türkiye'deki şubeleri ve finansal holding şirketleri,

-5684 sayılı Kanun kapsamında faaliyette bulunan sigorta ve reasürans şirketleri,

-6361 sayılı Kanunun ilgili maddelerinde yer alan sözleşmelere uygun olarak faaliyette bulunan finansal kiralama, faktoring ve finansman şirketleri ile

-6362 sayılı Kanun kapsamında sermaye piyasası faaliyetinde bulunan kurumlar finansman gider kısıtlamasına tabi tutulmayacaklardır.

Finansman gider kısıtlamasının uygulanacağı dönem ve yabancı kaynakların temel unsurları

Finansman gider kısıtlaması, yabancı kaynak yerine işletme öz kaynaklarının kullanımını arttırmak amacıyla uygulamaya alınan düzenlemedir.

İşletmeler açısından kurumlar vergisi yükünü arttıracak olan finansman gider kısıtlaması ile uzun süredir beyan eklerinde bildirilen örtülü sermayenin bir arada uygulanması belirsizliklerle doludur. Örtülü sermaye ilişkili kişileri ele alırken, finansman gider kısıtlaması ilişkili – ilişkisiz tüm yabancı kaynaklar üzerinden işlemleri mercek altına almaktadır.

Bu yönde, ilişkili kişilerden alınan borçlar açısından örtülü sermaye (KVK m. 13) ve matrahtan indirilebilecek unsur olarak nakdi sermaye indirimi (KVK 10/ı) uygulanmakta olmasına karşın bu düzenlemelere ilave olarak yabancı kaynaklara ait finansman giderlerinin %10’unun da matrahtan indirilemeyeceği düzenlenmiştir.

Buna göre, finansman gider kısıtlaması, yabancı kaynakları öz kaynaklarını aşan kurumlar vergisi mükellefleri hakkında uygulanacaktır. Ayrıca, finansman gider kısıtlaması uygulamasında, yabancı kaynak ve öz kaynak mukayesesi gerekmekte olduğundan bu düzenleme bilanço esasına tabi mükellefler için geçerli olup, işletme hesabı esasına tabi mükellefler bu kapsamda değerlendirilmeyecektir.

O halde şu çıkarımı yapmak yanlış olmaz: Gider kısıtlamasına tabi olan bilanço esasına tabi kurumlar vergisi mükellefleri, her geçici vergi dönemi sonunda bilanço çıkaracaklar ve bu bilançoları Vergi Usul Kanunu esas alınmak suretiyle öz kaynak ve yabancı kaynak mukayesesi yaparak finansman gider kısıtlamasına tabi olup olmayacaklarını tespit edebileceklerdir.

İşletmelerde uygulama ele alındığında temel olarak yatırıma çıkarmış olduğumuz gider ve maliyet payları kısıtlama kapsamı dışındadır. Elbette yatırım olarak kabul görmüş kıymetlerin bir maliyeti olacaktır. Bu da Vergi Usul Kanununun 262 nci (Maliyet bedeli, iktisadi bir kıymetin iktisap edilmesi veyahut değerinin artırılması münasebetiyle yapılan ödemelerle bunlara müteferri bilumum giderlerin toplamını ifade eder.) maddesinde belirlenmiştir. Bu madde ve ilişkili tebliğlerinde işaret ettiği gibi yatırım maliyetine eklenen yabancı kaynaklar içinde yerini alan gider ve maliyetler kısıtlamaya konu olmayacaktır.

Teminat mektubu komisyonları, tahvil ihracı ile ilgili olarak yapılan baskı ve benzeri giderler ile ipotek masrafları gibi herhangi bir yabancı kaynak kullanımına bağlı olmaksızın yapılan giderlerin gider kısıtlamasına konu edilmesi söz konusu değildir. Aynı şekilde bir finansman gideri olmayıp finansman geliri azalması niteliğinde olan erken ödeme iskontoları veya peşin ödeme iskontoları da gider indirimi kısıtlaması kapsamı dışındadır. Bir gider veya maliyet unsurunun gider kısıtlamasına konu edilmesi için bunların yabancı kaynak kullanımına ve bu kaynağın kullanım süresine bağlı olarak doğmuş olması gerekmektedir.

Öte yandan, kredi sözleşmelerine ilişkin olarak ödenen damga vergisi veya banka havale ücretlerine ilişkin ödenen banka ve sigorta muameleleri vergisi gibi bir yabancı kaynağın kullanım süresine bağlı olarak doğmayan gider ve maliyet unsurları gider indirimi kısıtlaması uygulamasına tabi olmayacaktır. Bu giderlerden kredi faizleri üzerinden hesaplanan banka ve sigorta muameleleri vergisi gibi bir yabancı kaynağın işletmede kullanım süresine bağlı olarak doğanların ise gider indirimi kısıtlaması uygulamasına konu edileceği açıktır

Yatırımdan bahsederken aklımıza geldiğini düşündüğüm bir konuyu da yazarak eleştirel bakış açılarından birini daha kaleme almak isterim. Yatırım için banka kredileri, teminat, ipotek filan birbirini kovalarken, kur farkları ile alakalı acaba bir sıkıntı yaşar mıyız? Diye bir düşünceyi sizlerin takdirine bırakıyorum. Şöyle ki;

Aldığımız kredi faizi, finansal kuruluşlar tarafından arttırılırsa bu işlem finansman gider kısıtlamasına girer. Fakat kredilendirilen tutar döviz ise ve döviz kuru da artarsa bu durum finansman gider kısıtlamasının maddelerinde yer aldığı gibi gider kısıtlamasına mı tabi olacak?

Ya da kambiyo karı veya zararı mı olması doğrudur?

Ancak finansman gider kısıtlaması içinde yer alan yatırım ifadesi tanımlanmış olmamakla birlikte, 1996-2003 yıllarında uygulanan düzenlemede aynı hükme sahiplik eder. Konuyla ilgili yayımlanan 54 seri no.lu Kurumlar Vergisi Kanunu Genel Tebliğinde yatırım kavramı, her türlü (teşvik belgeli veya belgesiz) amortismana tabi iktisadi kıymet yatırımı olarak tanımlanmıştır. Söz konusu Tebliğde, zorunlu olarak ya da mükellefin ihtiyarında maliyetlere eklenen yabancı kaynaklara ait gider ve maliyetlerin gider kısıtlamasına konu olmayacağı açıklanmıştır.

Bu açıklamaların mevcut düzenleme çerçevesinde de geçerli olduğu kanaatindeyim.

Dikkatleri çekmek istediğim bir başka konu ise, yabancı kaynak ifadesi. Önceki finansman gider kısıtlaması içerisinde yer almayan bazı ifadeler ustalıkla saklanarak(!) maddelerin arasında detay oluşturulmuştur. Kanun maddelerini dikkatlice okuduğumuzda “yabancı kaynak” ifadesinin kredili borçlar ve veya finansal borçların yerini aldığını görürüz. Finansman gider kısıtlaması okuryazarlığı ile bu durumu kısaca, finansal borçların yerini artık daha genel bir anlatımla ticari borçlar almıştır şeklinde yazmak mümkündür.

Kısaca izaha girecek olursam; önceki finansman gider kısıtlaması uygulamalarında finansal kuruluşlar hariç, mükelleflerin finans için harcadıkları giderlerin belirli bir kısmı kısıtlamaya tabi olurken, yeni uygulama yine finansal kuruluşları dışarda tutarak öz kaynaklarını aşan yabancı kaynak tutarına ait finansman giderinin %10 ‘u kısıtlamaya tabidir.

Bu da ayırt edilmeksizin hemen hemen tüm ticari borçların finansman gider kısıtlamasına girmesine sebep

olur ki, işletmelerin büyük bir kısmı kapsama alınmış demektir. Bu yüzden “yabancı kaynak” ifadesi gözden geçirilerek; ticari borçlardan ari olarak, sadece finansal nitelikli borçlanmaları ifade etmeleri gerekmektedir(!)

Amacımız, üzerinde istişareler yapmış olduğumuz uygulamanın en az vergi yükü ile geçiştirilmesidir. Biliyoruz ki, adil olmayan vergi, sevimsiz ve cebren alınması dolayısıyla sıkıntılı süreçleri ihya eder. Toplumsal refahı alt üst ederek zengin fakir ayrışmasının skalasını yükseltir. Bu vesile ile şirketler için ek bir vergi yükü getiren bu karar, uygulanışı ve haklılığı olmayan yapısı itibari ile sıkıntılı süreci işaret etmektedir.

Vergilendirme anlamında kar eden şirketlere yük olacağının yanında, borcu olan veya zarar eden şirketlerinde ilave vergi yüküne sebep olacaktır.

Kaldı ki bu kararın uygulayıcıları için, kullanılan kısa ve uzun vadeli yabancı kaynakların şirket amaç ve konusuna uyumluluğu hususu önemli bir sorun olacaktır.

Yine 5411 sayılı Kanun kapsamında faaliyette bulunan finansal holding şirketleri dışındaki holding şirketlerinin ilgili kuruluşlardan aldıkları kredileri kullanıp, gerektiğinde doğrudan grup şirketlere aktardığı köprü kredilerin holding şirket bünyesinde finansman gider kısıtlaması uygulamasına tabi tutulup tutulmayacağı belirsizliğini korumaktadır. Bu durum mükerrer bir uygulama algısını çağrıştırmaktadır.

Finansman gider kısıtlamasının uygulanacağı dönem

Yıllık dönem kullanan mükellefler 31 Aralık tarihli bilanço, özel hesap dönemini kullanan mükellefler ise hesap döneminin son günü itibarıyla çıkarılacak bilançoları esas alacaklardır. İlk defa finansman gider kısıtlaması 2021 yılının birinci geçici vergilendirme dönemi itibarıyla dikkate alınacaktır.

Geçici vergi dönemlerinde finansman gider kısıtlaması

Kanunun 11 inci maddesinin birinci fıkrasının (i) bendi kapsamında finansman gider kısıtlaması 3490 sayılı Cumhurbaşkanı Kararıyla, 1/1/2021 tarihinden itibaren başlayan vergilendirme dönemi kazançlarına uygulanmaya başlandığından,

- hesap dönemi olarak takvim yılını kullanan mükelleflerde 2021 yılının ilk geçici vergilendirme döneminde,

- kendilerine özel hesap dönemi tayin edilmiş olan mükelleflerde ise 2021 yılında başlayan özel hesap döneminin ilk geçici vergilendirme döneminde yabancı kaynak ve öz kaynak mukayesesi yapılarak dikkate alınacaktır.

Önceki geçici vergilendirme dönemlerinde finansman gider kısıtlaması şartlarını taşımayan mükellefler, şartların oluştuğu geçici vergilendirme döneminden itibaren finansman gider kısıtlamasına tabi olacaktır. Bu durumda, önceki geçici vergilendirme dönemlerine ilişkin olarak düzeltme beyannamesi verilmesine gerek bulunmamaktadır.

Yıllık dönemde finansman gider kısıtlamasına tabi olunup olunmayacağı hesap döneminin son günü itibarıyla çıkarılacak bilanço esas alınarak tespit edilecektir.

Önümüzdeki 01/2021-03/2021 dönemine ait Geçici Vergi Beyannamesi ‘nde, 31.03.2021 tarihli bilançolar esas alınarak uygulanacaktır. Burada dikkat edilmesi gereken ince bir noktayı da belirtmeden geçemeyeceğim;

Transfer Fiyatlandırmasında Örtülü Sermaye hesabında ele alınan bilanço bir önceki yılın yani 31 Aralık tarihli bilançosudur. Oysa FGK ‘de ele alınacak olan bilanço, Geçici Vergi dönem sonunda oluşturulacak bilançodur. Aksi halde yapılan işlem yanlış sonuçlanacaktır. Mali sisteme getirisinin çok da fazla olmayacağı tartışma konusu olan bu durumun, kayıt düzenini sağlayan meslek insanlarına yük olacağı ortadadır.

Finansman gideri yanında finansman gelirinin de bulunması durumu

Eleştiri konusu edilen bir diğer konu ise, finansman giderinin dikkate alınması yanında, finansman gelirinin de bulunması halinde birbiri ile karşılaştırılarak netleşme an itibariyle mümkün değildir.

Mükelleflerin finansman gelirlerinin olması durumunda finansman giderleri ile netleştirmenin yapılıp yapılmayacağı konusunda kanun metninde bir düzenleme bulunmamaktadır. Ancak daha önceki uygulama ile ilgili olarak 55 Seri No.lu KVK Genel Tebliği’nin([5]) 8. bölümünde “finansman giderlerinin yanı sıra finansman geliri de elde etmiş olan mükelleflerin gider kısıtlaması uygulamasında söz konusu gelir ve giderlerini birbiri ile mukayese etmek suretiyle netleştirmeleri mümkün olmayıp, finansman giderleri toplamının gider kısıtlamasına konu edilmesi gerekmektedir.” şeklinde görüş belirtmiştir. Yine de bu konu arafta kalmış olup, açıklama yapılmalıdır.

Finansman gider kısıtlaması çerçevesinde kanunen kabul edilmeyen gider olarak kazancın tespitinde dikkate alınmayacak giderler nedeniyle, yüklenilen katma değer vergisinin indirimi konusu da düzenleme veya açıklama bekleyen önemli konulardan biridir. 1996-2003 dönemi uygulamasında zamanın Gelir İdaresi, yetkisini kullanarak, kanunen kabul edilmeyen finansman giderleri nedeniyle yüklenilen katma değer vergisinin indirimine 55 nolu Kurumlar Vergisi Kanunu Genel Tebliğiyle izin vermişti. Benzer bir düzenlemenin yeni uygulamada yapılıp yapılmayacağının önümüzdeki günlerde netleşmesi beklenmektedir.

Yüklenilen vergilerin mükellefin üzerinde kalması adil değildir.

Yıllara sâri inşaat ve onarma işleri ile uğraşan mükelleflerde gider kısıtlaması uygulaması

Gelir Vergisi Kanununun 42 nci maddesi hükmüne göre birden fazla takvim yılına sirayet eden inşaat ve onarma işlerinde yabancı kaynaklara ilişkin maliyet unsurları kâr veya zarar işin bittiği yıl kesin olarak tespit edilmekte ve kazancın tamamı o yılın geliri sayılarak vergilendirilmektedir. Dolayısıyla;

Yabancı kaynaklara ilişkin maliyet unsurları, işin kesin kar veya zararının tespit edildiği yıl kazancının hesaplanmasında dikkate alınacak,

Gider kısıtlamasına konu olan ve YSİOİ alakalı olarak önceki dönemlerde aktifleştirilen maliyet unsurları da YSİOİ’ nin bittiği yıl dikkate alınacak ancak 1 Ocak 2021 tarihinden önce mahiyet ve tutar itibariyle kesinleşmiş finansman giderleri kazancın hangi yıl beyan edildiğine bakılmaksızın gider kısıtlamasına konu edilmeyecek,

Her yıl (ve geçici vergilendirme dönemleri) sonu itibariyle bilançoda yer alan yabancı kaynakların ilgili dönemdeki özkaynak tutarı ile karşılaştırılması suretiyle bu dönem kar veya zarar tutarının tespitinde dikkate alınan finansman giderlerinden aşan kısma isabet eden tutarın %10’u gider kısıtlamasına konu edilecek.

Adi ortaklıklarda finansman gider kısıtlaması

Adi ortaklıkların tüzel kişilikleri bulunmadığından, kazançları dolayısıyla gelir veya kurumlar vergisi mükellefi olmaları söz konusu değildir. Bu nedenle, adi ortaklık bünyesinde yürütülen faaliyetten doğan kâr veya zarar, adi ortaklığı oluşturan ortaklar tarafından hisseleri oranında kendi kazançlarına dâhil edilerek vergilendirilmektedir.

Finansman gider kısıtlaması uygulamasında adi ortaklıklar, adi ortaklığı oluşturan ortaklardan ayrı bir birim olarak değerlendirilecektir. Adi ortaklığın finansman giderleri, adi ortaklığın ortakları tarafından doğrudan kendi finansman giderlerine dâhil edilmeyecektir. Ancak, bilançolarında yabancı kaynak tutarı öz kaynak tutarını aşan adi ortaklıklarda, aşan kısma münhasır olmak üzere, yatırımın maliyetine eklenenler hariç, işletmede kullanılan yabancı kaynaklara ilişkin faiz, komisyon, vade farkı, kâr payı, kur farkı ve benzeri adlar altında yapılan gider ve maliyet unsurları toplamının %10'u ortakların hisseleri oranında, verecekleri beyannamelerinde KKEG olarak dikkate alınacaktır.

Pratikte Finansman Gider Kısıtlaması

Fikir vermesi açısından bu durumu yine Hazine ve Maliye Bakanlığı (Gelir İdaresi Başkanlığı), Kurumlar Vergisi Genel Tebliği (Seri No: 1)’nde Değişiklik Yapılmasına Dair Tebliğ Taslağı (Seri No: 19)’nda yer alan bir örnek ile vurgulayarak anlatmaya çalışalım.

“Örnek 1: Öz kaynakları toplamı 800.000 TL olan (A) A.Ş.’nin aynı dönemde yabancı kaynakları toplamı 1.000.000 TL’dir. Bu döneme ilişkin toplam finansman gideri ise 100.000 TL’dir.

Dönem sonu itibarıyla (A) A.Ş.’nin yabancı kaynak tutarı öz kaynak tutarını aştığı için aşan kısma münhasır olmak üzere yabancı kaynaklara ilişkin finansman giderinin %10’luk kısmı, kurum kazancının tespitinde gider olarak kabul edilmeyecektir.

Finansman gider kısıtlamasına tabi tutarın hesabı:

Aşan kısım¹ : Yabancı kaynak toplamı – Öz kaynak toplamı

: 1.000.000 TL – 800.000 TL = 200.000 TL

Aşan kısma isabet eden finansman gideri: Finansman gideri x (Aşan kısım / Toplam yabancı kaynak)

: 100.000 TL x (200.000 TL / 1.000.000 TL)

: 100.000 TL x %20

: 20.000 TL

Yabancı kaynağın öz kaynak tutarını aşan kısmına isabet eden finansman giderinin %10’luk kısmı olan

(20.000 TL x %10=) 2.000 TL kurum kazancının tespitinde KKEG olarak dikkate alınacaktır.”

Tabloda yerlerine koyarak anlattığımız vakit daha bir öğretici olacağına inanıyorum.

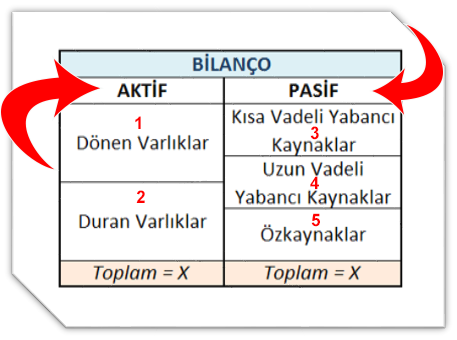

Bu vesile ile elimizdeki verilerimizi tabloya yansıtalım. Tabloyu okurken daha iyi anlaşılır olması bakımından, küçük bir bilgiyi de paylaşmak istiyorum. Bilanço okumaları analiz edilirken saat yönü dikkate alınır. 31/12/…. İtibari ile oluşturduğumuz mali tablo malumunuz beş bölümden oluşur.

Dipnotlar ise altta sıralanarak firma hakkında detay sonuçları bizlere sunar. Dolayısıyla, Bilanço kalemlerinin incelenmesi, işletmenin geleceğini işaret ederken, gelir tablosu geçmişi ve veya en azından geride bıraktığımız carı dönem hakkında bizlere ufuklar sunar.

Tablo:1 Bilanço Tablosu

19 seri no.lu Kurumlar Vergisi Genel Tebliğ Taslağında yer alan Örnek 1, tablo şeklinde anlatılsaydı finansman gider kısıtlamasına tabi tutarın hesabı aşağıdaki gibi olacaktı.

|

BİLANÇO |

||||

|

AKTİF |

PASİF |

|||

|

(1) Dönen Varlıklar |

(3) Kısa Vadeli yabancı Kaynaklar |

1,000,000.00 |

||

|

(4) Uzun Vadeli Yabancı Kaynaklar |

||||

|

(2) Duran Varlıklar |

(5) Öz Kaynaklar |

800,000.00 |

||

|

TOPLAM = X |

TOPLAM = X |

|||

Bu Döneme Ait Finansman Gideri :100,000.00

|

1 |

3+4 |

Kısa ve Uzun Vadeli Kaynaklar(BORÇLAR) |

1,000,000.00 |

|

2 |

5 |

Öz Kaynaklar(SERMAYE) |

800,000.00 |

|

3 = (1 - 2) |

(3+4) – 5 |

Aşan Kısım(FARK) |

200,000.00 |

|

4 |

Bu Döneme Ait Finansman Gideri |

100,000.00 |

|

|

5 = (3 / 1) |

Finansman Gider Oranı |

% 20 |

|

|

6 = (4 x 5) |

Finansman Gider Tutarı |

20,000.00 |

|

|

7 = (6x0,10) |

Finansman Gider kısıtlaması – K.K.E.G. |

2,000,00 |

|

|

8 = (7x%20) |

Geçici Vergi / Kurumlar Vergisi ‘ne Etkisi |

400.00 |

Tablo:2 Finansal Gider Kısıtlaması tablo üzerinden gösterilmesi.

Peki, finansman gider kısıtlaması muhasebe kaydı nasıl olacak?

Tek Düzen Hesap Planı(TDHP), hesapların işleyişi bakımından mali sistemin içinde ara ara uzlaşıdan uzak, yorum farklılıklarına sebebiyet vermiştir. İdare, bu durumu mükellefin kayıtlama takdirine bırakarak doğru ya da yanlış ikilemini yaratmıştır. Bununla beraber daha sonra çeşitli lafzi yorumlar, istenilen muktezalar neticesi TDHP ‘na muhalefetten verilen cezalar ile eğrisi doğrusuna mazhar olmuştur, olmaktadır.(!)

Bu durumdan biri de yıllardır Kanunen Kabul Edilmeyen Giderler(KKEG) hangi hesapta izlenmelidir?

Detaya girmeden, ilgili KKEG hangi gider yeri ile alakalı ise o gider yerinde açılacak bir muavin hesap türünde takibinden yana olduğumu belli ederek, Finansman Gider Kısıtlaması muhasebe kaydını yapalım.

|

689, 7xx |

DİĞER OLAĞAN DIŞI GİDER ZARARLAR |

2,000.00 (KKEG) |

||

|

780 |

FİNANSMAN GİDERLERİ |

2,000.00 |

||

|

Finansman Gider Kısıtlaması |

||||

Buraya kadar yabancı kaynaklar, öz kaynaklardan yüksek olduğu durumda yapılması gereken işlemlerden bahsettik. Diyelim ki bu defa, işletmenin öz kaynakları, yabancı Kaynaklarından yüksek. Ne yapacağız? Onu da basit bir örneklem ile anlatmaya çalışalım:

IPK işletmesinin 2021 yılı 1. Geçici Vergi Beyannamesi döneminde, kullandığı yabancı kaynakları 3,000,000.00-TL’dir. Öz kaynakları ise 3,100,000.00-TL’dir. Yabancı kaynaklar için katlanılan finansman gideri ise 300,000.00-TL’dir.

Bu durumda IPK şirketi kendi işletmesinde kullandığı yabancı kaynakları, öz kaynaklarını aşmadığı için; yabancı kaynaklara ilişkin yapılan bu finansman giderlerini Geçici Vergi Beyannamesi oluştururken gider olarak dikkate alabilecektir.

Son zamanlarda mali gündemi meşgul eden bu kararın uygulanmasına yönelik olarak; rehber niteliğindeki tebliğin, en kısa zamanda yürürlüğe girmesiyle, bir takım sıkıntılı konularında açıklığa kavuşacağını umuyoruz.

Mali İdare, attığı taşın isabetli olmasına azami özen göstererek ilgili kararı hayata almalıdır.

Saygılarımla.13.04.2021

Selahattin İPEK

SMMM / Bağımsız Denetçi

[email protected]

Kaynak:

— Kurumlar Vergisi Genel Tebliği (Seri No: 1)’nde Değişiklik Yapılmasına Dair Tebliğ Taslağı (Seri No: 19)

— Finans Gider Kısıtlaması - Selin Otman - Yeminli Mali Müşavir

— Finansman Gider Kısıtlaması Uygulamada - Vergi Bülteni 2021/14 - PWC | Türkiye