Her sene olduğu gibi bu yıl da birçok mecrada vergide adalet başlığıyla tepkiler ortaya konuluyor. Bunun vergide adalet mi yoksa vergilendirmede adalet mi olması gerektiği hususunu geçen gün yazmıştım. Özetle doğrusu vergilendirmede adalettir.

Ülkemizde ücretli çalışanların çok büyük bir kısmı enflasyon nedeniyle geçinmekte zorlanmaktadır. Sendikaların, çalışma koşullarını düzeltme ve mevzuatın çalışan lehine değiştirilmesi hususlarında çeşitli talepleri/çalışmaları bulunmaktadır. Bu konuda birçok rapor da yayımlamaktalar.

Ancak çalışma koşul0ları hususundan ayrı olarak bir de ücretlerin artırılması hususu haklı olarak tüm tartışmaların öbeğinde yer almaktadır. Olası ücret artışları işverene maliyet ve sonrasında da fiyatlara artış olarak yansıması nedeniyle hem işverenler hem de azımsanmayacak ölçüde bir kesim yüksek ücret artışlarını pek doğru bulmamaktadır.

Bu tartışmalara bağlı olarak işverene maddi bir yük getirmeden vergileme yoluyla çalışanın eline geçecek ücreti artırmanın birkaç formülü bulunmaktadır. Bu yöntemleri izah etmeye çalışayım ki özellikle sendikalar ve siyasi partiler bu yolla bir mevzuat değişikliği talep edebilsinler.

Ücretli sayısı ne kadar?

Temmuz 2024 itibarıyla memur kadrosunda ücretli çalışanların toplam sayısı 3 milyon 643 bin 428 kişi, bunun dışında kalan ücretlilerin sayısı ise 16 milyon 790 bin 201 kişidir.

Buna göre ülkemizde Temmuz 2024 itibarıyla ücretli sayısı toplamda 20 milyon 433 bin 629 kişidir. Aktif çalışanlardan kaçının asgari ücretli olduğu konusunda herhangi bir veri bulunmamaktadır. Aileleri ile değerlendirildiğinde ücret ve ücrete bağlı ödemelerin çok daha fazla kişiye tesir edeceği aşikârdır.

Ayrıca Temmuz 2024 itibarıyla 16 milyon 437 bin 571 emekli bulunmakla birlikte (11 milyon 826 bin 453 kişi yaşlılık aylığı almaktadır) Sosyal Güvenlik Destek Primi ödenerek çalışan kişi sayısı da Temmuz 2024 itibariyle 2 milyon 32 bin 94 kişidir.

Bu kapsamda Sosyal Güvenlik Destek Primi ödenerek çalışanların da eklenmesi sonucunda toplam çalışan sayısı Temmuz 2024 itibarıyla 22.465.723 kişidir.

Ülkemizde 2024 yılı itibariyle toplam nüfus 85 milyon 372 bin 377 kişi olmuştur. Buna göre toplam nüfusun yüzde 25’ten fazlası ücretli olarak çalışmaktadır. Diğer taraftan Ekim 2024 itibariyle işgücü sayısı 35 milyon 831 bin kişidir.

Ücretlerle alakalı ne(ler) yapılmalı?

Sendikalar ile siyasi partiler özellikle ücretlerle alakalı derli toplu ve doğru talepte bulunmalılar. Aksi takdirde mevcut taleplerin yerine getirilmesi sonucunda ele geçen ücret üzerinde olumlu etkisi pek olmayacaktır.

Bu çerçevede talepleri aşağıda başlıklar halinde izah edeyim;

1- GVK m.23/18’deki istisna uygulama yöntemi değişmeli

Asgari ücrete kadar olan ücretler 1 Ocak 2022’den itibaren gelir vergisi ve damga vergisinden istisna edildi.

GVK m.23/18’de yer alan “Şu kadar ki, istisnayı aşan ücret gelirinin vergilendirilmesinde verginin hesaplanacağı gelir dilim tutarları ve oranları, istisna kapsamındaki tutarlar da dikkate alınarak belirlenir.” şeklindeki fıkra uyarınca literatürde dekot namı diğer vergiden indirim denilen bir sistem uygulanarak asgari ücrete kadar olan kısım için istisna uygulanmaktadır.

Şöyle ki asgari ücretten fazla olan ücretler GVK m.23/18 uyarınca önce GVK m.103’teki vergi dilimine tabi tutulup sonra asgari ücret istisnası uygulanmaktadır. Diğer bir ifadeyle GVK m.23/18’de yer alan asgari ücrete kadar olan ücret istisnasına asgari ücret de toplanarak yani kümülatif olarak vergi dilimine girmekte ve dolayısıyla da istisna edilen vergi tutarı da azalmaktadır.

Bu nedenle değişmesi gereken GVK m.23/18’deki “istisnayı aşan ücret gelirinin vergilendirilmesinde verginin hesaplanacağı gelir dilim tutarları ve oranları, istisna kapsamındaki tutarlar da dikkate alınarak belirlenir” fıkradır.

Yani dekot sistemi (vergiden indirim) yerine matrahtan indirim dediğimiz yönteme geçilmelidir. Bu sayede ücretlinin matrahından önce asgari ücret düşülüp kalan tutar vergi dilimine sokulmalıdır ki hem daha geç vergi dilimine girebilsin hem de daha az vergi ödeyebilsin.

2- Vergi dilimleri gerçeğe uygun düzeltilmeli

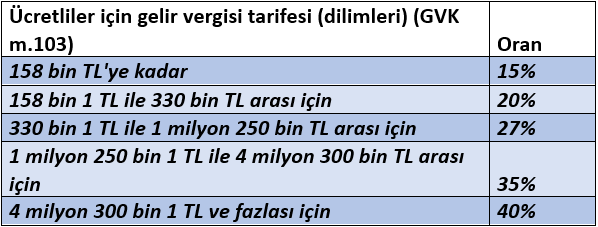

Ücret geliri elde edenler için GVK m.103’te yer alan artan oranlı tarifenin ilk dilimi olan yüzde 15 oran ile sabitlenmesi hakkaniyet gereğidir. Zira ücretliler, her yıl yeniden değerleme oranıyla artırılan GVK m.103’te yer alan tarife basamaklarına enflasyon dönemlerinde takılmakta ve daha fazla vergi verebilmektedirler. Ülkemizde stopaj (tevkifat-kaynakta kesme) uygulaması tüm gelir unsurları için düz oranlı iken sadece ücretliler için artan oranlı bir yapıya sahiptir.

Ücretli/maaşlı kişiler, brüt maaşlarından yüzde 14 SGK kesintisi ile yüzde 1 işsizlik fonu işçi payı kesildikten sonra kalan tutar üzerinden GVK m.103’te yer alan tarife üzerinden gelir vergisi öderler.

GVK m.103’teki ücretliler için mevcut tarife yüzde 43,93 olan yeniden değerleme oranı kadar artırılırsa 2025 yılında uygulanacak vergi oranı tarifesi muhtemelen aşağıdaki gibi olacaktır;

Cumhurbaşkanı, yukarıdaki tarifeyi yüzde 50’ye kadar artırabilir. Yıl sonuna doğru ne olacağını göreceğiz ancak Cumhurbaşkanı, yetkisini kullanmazsa 1 Ocak 2025 itibariyle ücretliler için gelir vergisi tarifesi yukarıdaki gibi olacak.

Ancak yukarıda bahsettiğim GVK m.23/18’deki istisna uygulamasının işleyişi değişmezse Cumhurbaşkanının yetkisinin tamamını kullanması da işe yaramayacaktır.

Şöyle ki; sadece ilk dilim artışının işe yaraması için 2025’te uygulanacak yıllık net asgari ücret tutarından fazla olması gerekmektedir. Örneğin 2025’te aylık net asgari ücret 23 bin TL olursa ilk dilimin 276 bin TL’yi aşması gerekmektedir; net asgari ücret 25 bin TL olursa ilk dilimin 300 bin lirayı aşması rasyonel bir netice doğuracaktır. Net asgari ücretin 23 bin lira olması durumunda ilk dilim 276 bin TL ya da altında bir sayı olursa GVK m.23/18’deki istisna uygulamasından dolayı pek işe yaramayacaktır.

3-Tüm ücretliler, toplam ücretini ayrıca yıllık beyanname ile de beyan etmeli

Ücret gelirlerine işverenler tarafından artan oranlı bir tarifeyle stopaj uygulanmakta ve kesilen bu tutar vergi idaresine yine işverenler tarafından ödenmektedir. Ücretliler ise bazı durumlarda stopaj yapılmış bu ücret gelirlerini ayrıca kendileri de yıllık beyanname ile beyan etmektedirler.

Yıllık beyanname ile beyan edilmesi durumunda GVK m.89 uyarınca bazı giderler indirim konusu yapılabilmektedir. Ücretlinin, bunu beyan etmemesi durumunda bu indirimlerden yararlanamayacak ve böylece ücrete ilişkin vergi yükü yıllık beyanname veren ücretliye göre daha fazla olabilecektir. Yani yüksek ücretli, düşük ücretliye nazaran -daha az vergi yükü nedeniyle- ödüllendirilmiş olmaktadır.

Bu minvalde özellikle tek işverenden alınan ücretler için GVK’nin ilgili hükümlerinin ücretli lehine ele alınarak yeniden düzenlenmesi gerekmekte ve her koşulda stopaj yapılmış tüm ücretler yıllık beyanname ile beyan edilmelidir.

4- Asgari geçim indirimine alternatif bir yöntem oluşturulmalı

GVK m.32’de düzenlenmiş olan asgarî geçim indirimi (AGİ), 1 Ocak 2022’den itibaren kaldırıldı.

Asgari geçim indirimi, ücretlilerin ücretlerinden hesaplanan gelir vergisinden yıllık brüt asgari ücret üzerinden belli oranlarda hesaplanan tutarın mahsup edilip ücretliye ek olarak verilen bir tutardı. Ancak 1 Ocak 2022’de uygulanmaya başlanan GVK m.23/18 uyarınca asgari ücrete kadar olan ücretler istisna edildiğinden dolayısıyla da asgari ücrete kadar gelir vergisi de hesaplanmayacağından asgari geçim indiriminin uygulama alanı zaten kalmamıştı.

Ancak bu yönde gelir kaybına uğrayan ücretliler için AGİ’nin yürürlüğe girmesiyle kaldırılan vergi iade sistemi yeni bir formülasyonla tekrardan uygulamaya konulmalıdır. Çünkü gelir vergisine tabi ve yıllık beyanname veren mükellefler kanunun izin verdiği gider ve indirimleri yıllık beyanda indirim konusu yapabilmektedir. Ancak yıllık beyanname vermeyen ücretlilere ilişkin bu tür gider ve indirim uygulaması bulunmamaktadır. Bu nedenle özellikle indirimlerden yararlanamayan ücretliler lehine asgari geçim indirimine alternatif bir yöntem geliştirilmesi bir tercih değil, zorunluluktur.

5-Ücretlerin yıllık beyanında mahsup edilecek tutarlara Yi-ÜFE oranında endeksleme yapılmalı

Ücretlilerden yıl içinde kesilen vergiler sonraki yıl beyan edilen yıllık beyannamede hesaplanan gelir vergisinden mahsup edilirken bu tutarlara Yi-ÜFE’deki artış oranı kadar artırılarak mahsup edilmesi gerekmektedir. Çünkü enflasyonun bu kadar yüksek seyrettiği bir dönemde ulusal paranın değeri her an düşmektedir.

Bu nedenle yıllık beyanda hesaplanan gelir vergisinden stopaj suretiyle yıl içinde ödenmiş vergilerin Yİ-ÜFE baz alınarak endekslenip mahsup edilmesi vergilemede adalet gereğidir.

Ezcümle

Yukarıda bahsi geçenlerin tam ve doğru yapılması durumunda hem işçinin eline geçecek ücret tutarı artacak hem de kayıt dışılığın bir nebze de olsa azalması sağlanacaktır. Ve bunların hiçbiri işverene maddi bir yük olarak dönmeyecektir.