Bu yardım, işverenler tarafından doğrudan ya da dolaylı yollarla (örneğin yemek kartı, yemek çeki verilmesi gibi) karşılanabilmektedir. Yemek yardımı, işverenler açısından bir maliyet unsuru olsa da sosyal güvenlik ve vergi düzenlemeleri sayesinde belirli ölçülerde teşvik edilen bir uygulamadır.

Çalışanların günlük beslenme ihtiyaçlarının karşılanması, iş performansı ve iş memnuniyeti üzerinde doğrudan etkili olduğu için birçok işveren, yasal bir zorunluluk olmasa da yemek yardımı sağlamayı tercih etmektedir. Ancak bu yardımın nasıl sağlanacağı ve vergi ile sigorta primlerinden ne ölçüde istisna tutulacağı, işverenler için önemli bir planlama konusudur.

Yemek yardımı ne şekilde sağlanabilir?

Yemek yardımı, işverenler tarafından farklı şekillerde sağlanabilmektedir. Bu yöntemler iş yerinin faaliyet alanına, çalışma lokasyonuna, çalışan sayısına, vardiya durumuna, ofis dışı çalışma olup olmadığına ve işletme maliyetlerine bağlı olarak değişiklik gösterebilmektedir. Genel olarak yemek yardımı aşağıdaki şekillerde sunulmaktadır.

a) Yemekhanede sağlanan yemek

İş yerlerinde kurulan yemekhaneler aracılığıyla çalışanlara sıcak yemek sunulması en yaygın yöntemlerden biridir. Bu uygulamada işveren, yemek hizmetini ya kendi mutfağında üretmekte ya da bir yemek şirketinden temin etmektedir. Yemekhaneler, genellikle çalışanların yemeklerini belli bir yerde ve saatte tüketmesini sağladığı için düzenli bir ortam sunma bakımından avantaj sağlamaktadır.

b) Yemek kartı veya çeki

Yemek kartları veya çekleri, çalışanların yemek hizmeti sunan restoran ve diğer yerlerde yemek ihtiyaçlarını karşılamalarına imkân sağlamaktadır. Pek çok firma yemek hizmeti için sağladığı kartlarla bu alanda hizmet vermektedir. Yemek kartı uygulaması, hem çalışanlara yemek çeşidi yönünden daha fazla seçenek sunması, hem de özellikle ofis dışında çalışan personel için yemek ihtiyacını karşılamada esneklik sağlaması bakımından büyük avantaj sağlamaktadır.

c) Nakit yemek yardımı

Bazı işverenler, yemek yardımını doğrudan çalışanların maaşına ek olarak nakit şeklinde ödeyebilmektedirler. Ancak nakit olarak verilen yemek yardımları, yemek kartı veya yemekhane gibi yöntemlere göre daha az vergi ve sigorta primi avantajı sağlamaktadır.

d) Anlaşmalı restoran veya catering hizmetleri

İşverenler, belirli restoranlar veya catering şirketleriyle anlaşarak çalışanlarının bu yerlerde yemek yemesini sağlayabilmektedir. Bu yöntem, hem çalışanların ihtiyaçlarına yanıt verme hem de işverenler için maliyet avantajı sağlaması bakımından tercih edilebilen başka bir yöntem olabilmektedir.

2025 yılı yemek yardımı istisna tutarları

2025 yılında gelir vergisinden istisna olacak günlük yemek yardımı tutarı Hazine ve Maliye Bakanlığı’nın 30.12.2024 tarihinde yayımlanan 329 nolu Gelir Vergisi Genel Tebliği ile açıklanmıştır.

Yine, 2025 yılında sigorta priminden istisna olacak günlük yemek yardımı tutarı Danıştay 10’uncu Dairesi’nin 2023/170 Esas No ve 2024/1853 sayılı iptal kararı sonrasında çıkarılan SGK’nın 31.12. 2024 tarihli, 2023/17 nolu Genelgesi’nde açıklanmıştır.

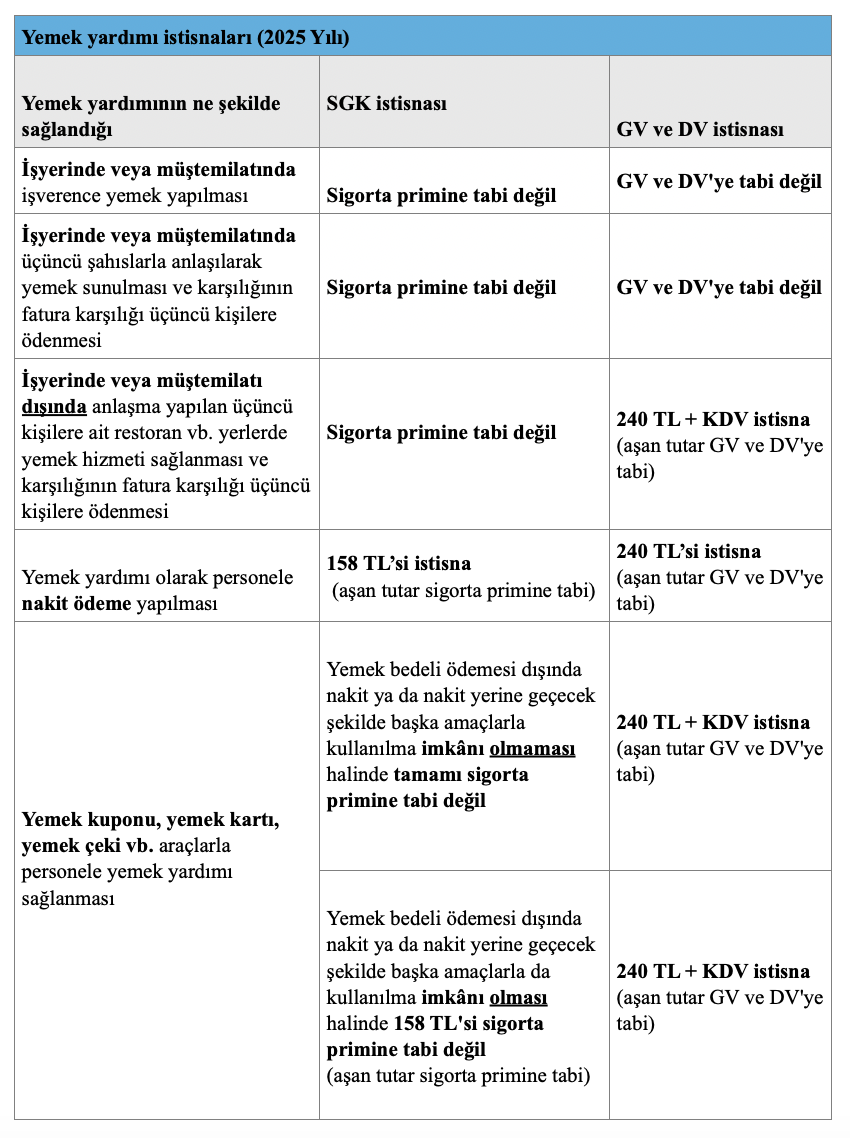

Buna göre, 2025 yılındaki yemek yardımı istisna tutarları aşağıdaki tabloda özet olarak gösterilmiştir.

Yemek istisna uygulamasında dikkat edilmesi gerekenler

Yemek yardımı istisnası, işverenler için maliyet avantajı sunarken, uygulamada dikkat edilmesi gereken bazı kurallar ve prosedürler bulunmaktadır. Bu kuralların ihlali, işverenler için cezai yaptırımlara neden olabilmektedir. İşverenlerin yemek yardımı istisnasını kullanırken aşağıdaki hususlara dikkat etmeleri gerekmektedir.

a) Belgelendirme: İşverenlerin yemek kartı, fatura veya diğer resmî belgelerle bu harcamaları kanıtlaması gereklidir. Bu belgeler, vergi ve SGK denetimlerinde önemli bir rol oynamaktadır.

b) Günlük tutar sınırına uygunluk: Hem gelir vergisinden hem de sigorta priminden istisna edilen tutarlar günlük olarak hesaplanmaktadır. Dolayısıyla, işverenlerin, çalışanlarına sağladıkları yemek yardımlarında fiilen çalışılan iş günlerini ve belirlenen günlük istisna tutarlarını dikkate alarak hesaplama yapmaları gerekmektedir.

c)Yemek istisna tutarlarının bordro programında doğru tanımlanması: Yemek istisna tutarları sosyal güvenlik ve vergi mevzuatında farklı olduğundan bordro programındaki istisna tanımlamalarının buna göre yapılması gerekmektedir.

d) Yemekhanede sağlanan yemeklerde kayıt: İş yerinde yemekhanede yemek sunulması durumunda, yemekhanede tüketilen yemeklerin maliyetinin doğru hesaplanması ve kayıt altına alınması gerekmektedir. Zira, yemek maliyetinin doğru hesaplanması kıdem tazminatı ve ihbar tazminatı hesabına esas olan yemek yardımı tutarı açısından önemlidir.

Sonuç olarak; Yemek yardımı, hem işverenler hem de çalışanlar için önemli bir sosyal hak ve ekonomik teşvik unsuru olup, işyerinde yemek yardımı politikasının çalışanların ihtiyaçları dikkate alınarak planlandığında hem sigorta primi ve vergi avantajından yararlanılabilir hem de çalışan memnuniyeti artırılabilir. Ancak, istisnalardan eksik veya fazla yararlanılmaması ve cezalı bir durumla karşılaşılmaması için mevzuata uygun bir uygulama yapılmasına dikkat edilmesi gerekmektedir.