Değerli okurlar, mevcut vergi sistemimize göre kurumlar vergisine tabi mükellefler (anonim ve limited şirketler ile kanunda mükellef olarak sayılan diğer kurumlar) prensip olarak kurum kazancı üzerinden beyanname esasında kurumlar vergisi öderler. Sonra bu kazanç ortaklara dağıtılmadığı sürece vergileme yapılmaz.

Geçmişte kurumlar vergisi sonrası kazanç, dağıtılsın dağıtılmasın belli bir oranda vergileme yapılmıştı. Zaman zaman bu konunun yeniden gündeme geldiğine üzülerek tanık oluyorum.

Kazancın ortaklara dağıtılması aşamasında ise kâr dağıtım stopajı yapılıyor. Tam mükellef gerçek kişilerle dar mükellef yabancı kurumlara dağıtılan kâr paylarından vergi kesintisi (stopaj) yapılıyor. Yurt dışına ödenen kâr paylarında, ilgili ülke ile çifte vergilendirmeyi önleme anlaşması varsa stopaj oranı için vergi anlaşması devreye giriyor ve daha düşük bir oran öngörülmüşse bu avantajlı oran uygulanıyor.

Tam mükellef kurumlara dağıtılan kâr paylarından stopaj yapılmıyor. Çünkü bu kurumlar ileride tam mükellef gerçek kişi ve dar mükellef yabancı kurum ortaklarına kâr payı dağıtacakları zaman bu stopajı yapmak zorundalar.

Kâr dağıtım stopajı, dar mükellef yabancı kurumlar için ülkemizde nihai vergileme oluyor. Tam mükellef gerçek kişilerde ise peşin/ön vergileme niteliğinde. Eğer dağıtılan kâr payları yıllık beyanname ile beyan ediliyorsa, hesaplanan gelir vergisinden bu stopaj mahsup ediliyor, yani hesaplanan vergiden kesinti yoluyla ödenen stopaj düşülerek ödenecek gelir vergisi hesaplanıyor. İlgili yıla ilişkin beyan sınırının altında kalındığı için beyan edilmeyen kâr paylarında da stopaj nihai vergileme niteliğini alıyor.

Bu stopajın oranı yüzde 10 idi, dün (22 Aralık 2024) yayımlanan 9284 sayılı Cumhurbaşkanı Kararı ile kâr dağıtım stopajı oranı yüzde 15’e yükseltildi. Karar yayımı tarihinde yürürlüğe girdi. (Çok ilginç bir tesadüf, stopaj oranının tam üç yıl önce 22 Aralık 2021 tarihinde yüzde 15'ten yüzde 10'a düşürülmüş olması. Şimdi üç yıl sonrasını merakla bekleyeceğim.)

Buna göre, hangi tarihte genel kurul veya ortaklar kurulu yapılmış olursa olsun, 22 Aralık 2024 tarihinden itibaren tam mükellef gerçek kişiler ile dar mükellef yabancı kurumlara dağıtılacak kâr payları üzerinden yüzde 15 oranından stopaj yapılacak.

Değişiklik ne getiriyor?

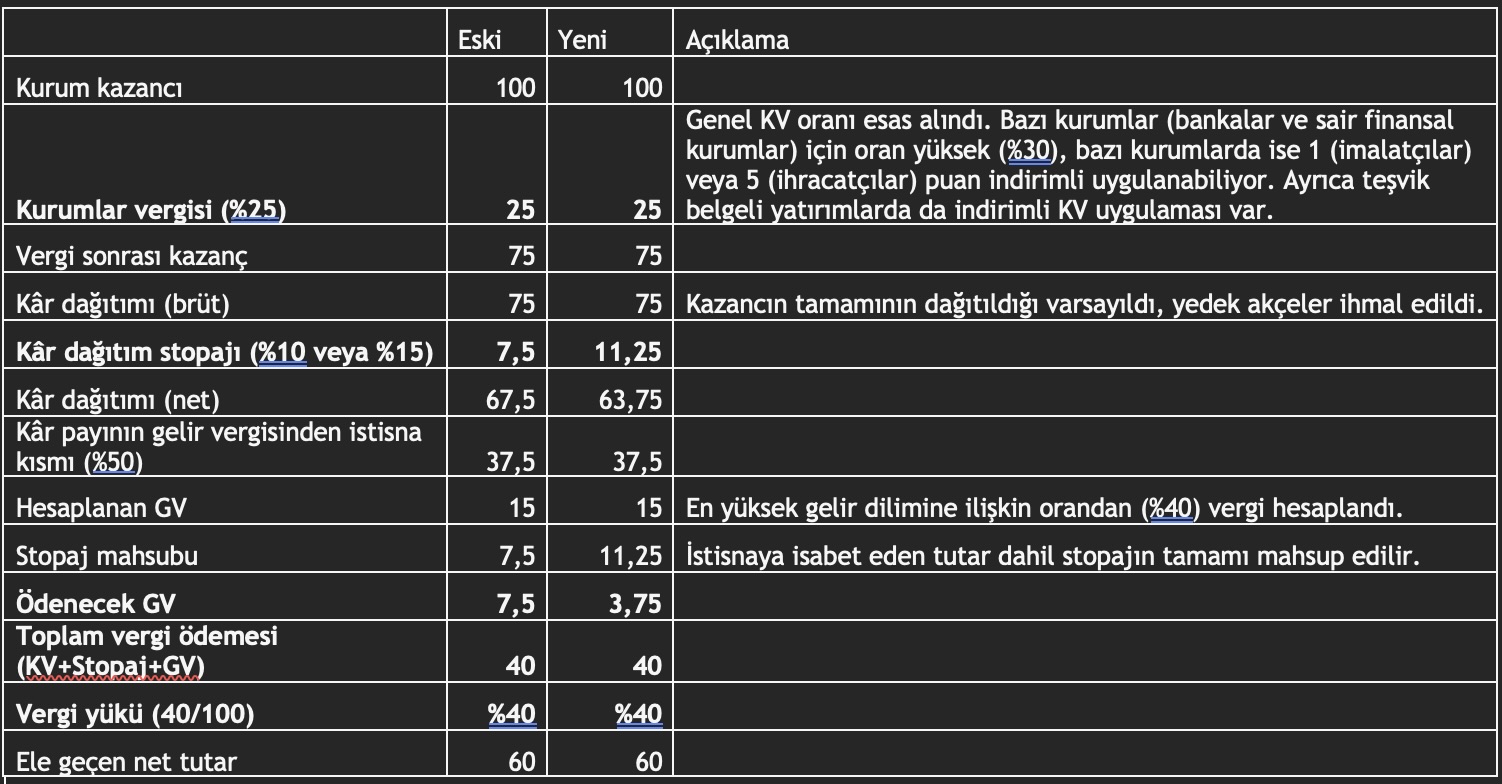

Bu değişiklik, beyana tabi kâr payları için ödenecek toplam vergi tutarında (kurumlar vergisi+kâr dağıtım stopajı+gelir vergisi) bir farklılık (artış veya azalış) yaratmıyor. Beyana tabi olmayan kâr payları için ise durum farklı. Stopaj bunlar için nihai vergi olduğundan, stopaj oranındaki artış bu kâr paylarındaki vergi yükünü artıracak.

Aşağıdaki tabloda göreceğiniz gibi, oran düşükken kurum tarafından “stopaj” olarak ödenmeyen vergi kâr payını alan tam mükellef gerçek kişilerce “gelir vergisi” olarak ödenmekteydi. Yapılan oran artırımı ile Hazineye intikal eden verginin toplam tutarı değişmedi, ancak kurumun ödeyeceği stopaj arttı, gerçek kişi ortakların ödeyeceği gelir vergisi ise azaldı.

Başka bir ifade ile Maliye vergiyi gerçek kişinin gelir vergisi beyannamesi vermesini beklemeden kurumdan stopaj yoluyla daha erken tahsil edecek!

Üstelik gelir vergisi beyannamesi ile beyanı gerekmeyen kâr paylarından da stopaj yoluyla vergi tahsil etmiş olacak.

Bu düzenleme, Maliyenin vergiyi, beyan edilmesini beklemeden stopaj yoluyla erken ve güvenilir bir şekilde tahsil etme yönündeki son dönemlerdeki eğilimi ile son derece uyumlu. Böylece çok ihtiyacı olduğu vergiye, enflasyon karşısında erimeden reel değeri ile sahip olacak.

Bu değişikliğin, şirketlerin kendi hisselerine sahip olmaları nedeniyle bazı durumlarda yapılması gereken özel stopajın oranına etkisi yok, ancak kanunda söz konusu stopajın oranı yüzde 15 belirlenmiş olduğu için değişiklik iki oranı eşitledi. Daha önceki bir yazımda da bahsettiğim üzere, bu iki stopajın oranı eşit olmalı. Bu nedenle, özel güvenlik müessesesi olarak getirilmiş olan özel stopajın oranının kar payı stopaj oranına bağlanması isabetli olur.

Kâr dağıtım stopajının ne zaman yapılması gerekir?

Bu konuda son olarak kâr payı stopajının ne zaman yapılması gerektiğini kısaca açıklamak isterim. Çünkü hatalı yorum ve uygulamalara rastlıyorum.

Şirketin kâr dağıtım kararı almaya yetki organı anonim şirketlerde genel kurul, limited şirketlerde ise ortaklar kuruludur. Bu kurulların payı ödemelerinin yapılmasını öngördüğü tarih itibariyle stopaj yapma yükümlülüğü doğar.

Bu kurullar kâr dağıtımı için belli tarihler öngörmüşlerse kâr dağıtımının bu tarihlerde yapıldığı kabul edilir. Eğer herhangi bir tarih öngörülmemişse genel kurul/ortaklar kurulu toplantısının yapıldığı tarihte kâr dağıtım stopajı doğar.

Uygulamada çok karşılaşıldığı şekilde bu kurullar kâr dağıtımı için tarih öngörmeyip, yönetim organına (anonim şirketlerde yönetim kuruluna, limited şirketlerde müdürlere) ileride kârın dağıtılacağı tarihi belirleme konusunda yetki verilmişse, yönetim organının belirleyeceği kâr dağıtım tarihlerinde stopajın doğduğunun kabulü gerekir. Bu durum kâr payı dağıtımına yönetim organının karar verdiği şeklinde değerlendirilmez. Çünkü bu yetki genel kurulların devredilemez yetkilerindendir.

Kurulların kâr payı dağıtılmasını öngördüğü tarihte nakden ödeme yapılmamış olsa dahi hesaben ödeme yapılmışsa (örneğin ortağın cari hesabına kâr payları alacak olarak kaydedilmişse) kâr payı ödemesi bu tarih itibariyle gerçekleşmiş sayılır.