Değerli okurlar, gelir vergisi beyan dönemi yaklaşıyor. 2023 yılında elde edilen ve yıllık gelir vergisi beyannamesi ile beyanı gereken gelirler için bu yılın mart ayı sonuna kadar beyanname verilmesi ve ilk taksitin ödenmesi gerekiyor. Bu nedenle beyanname hazırlıklarına şimdiden başlamakta yarar var. Her yıl olduğu gibi, süre yaklaştıkça bu konuda detaylı yazılar hazırlayacağım.

Bugün sizlerin dikkatini çekmek istediğim husus, 28 Aralık 2023 tarihinde Resmi Gazete’de yayımlanan bir torba kanunla getirilen ve 2023 yılı için de uygulanması mümkün bulunan istisna düzenlemesi ile ilgili.

Her ne kadar 7491 sayılı torba kanun yılın son günlerinde yayımlanmış olsa da yürürlük maddesinde, istisnanın 1/1/2023 tarihinden itibaren elde edilen kar paylarına uygulanmak üzere yayımı tarihinde (28/12/2023) yürürlüğe girmesi öngörüldü. Anlayacağınız bazı kişilere piyango vurdu!

Daha fazla uzatmadan yeni düzenlenen istisnayı açıklamaya geçelim.

Yurt dışındaki şirketlerden elde edilen kâr paylarının yarısı gelir vergisinden istisna edildi

Getirilen istisnayı açıklamadan önce, gerçek kişilerce Türkiye’deki şirketlerden elde edilen kar paylarının nasıl vergilendirildiğini kısaca açıklayalım.

Gelir Vergisi Kanunumuz (GVK), gerçek kişilerin tam mükellef (yani kanuni ve iş merkezi Türkiye’de bulunan) kurumlardan elde ettikleri kâr paylarının yarısını gelir vergisinden istisna etmiş bulunuyor (GVK Madde 22, Fıkra 3)

İstisna edilen tutar üzerinden de kâr dağıtım stopajı (halen yüzde 10 oranında) yapılıyor ve kâr payının yıllık beyanname ile beyan edilmesi durumunda yıllık beyanname üzerinden hesaplanan vergiden istisna edilen tutar üzerinden yapılan stopaj da mahsup ediliyor.

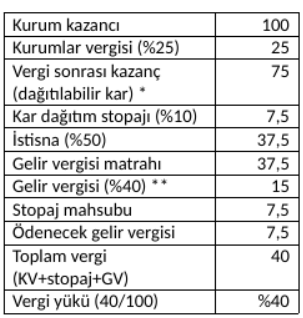

Basit bir örnek üzerinden gösterelim.

Görüldüğü gibi, genel kurumlar vergisi oranına tabi bir kurumda kazanç üzerinden, gerçek kişi ortağa intikal edinceye kadar toplamda (kurumlar vergisi, stopaj ve gelir vergisi olarak) yüzde 40 oranında vergi ödeniyor. Bu oran gelir vergisinde en üst gelir dilimine ilişkin orana (yüzde 40’a) karşılık geliyor.

Bu tesadüfen böyle çıkmıyor, adına “istisna” denilen ancak gerçek bir istisnadan ziyade faaliyeti şahsen veya kurumsal olarak yapmanın vergi yükü bakımından farklılaşmasını önlemek için kullanılan bir yöntem ve kar dağıtım stopaj oranı ile sağlanan bilinçli bir kurgu.

Eğer Türkiye’den elde edilen kâr paylarında yüzde 50 istisna uygulanmasaydı, ödenecek gelir vergisi 15 birim artar ve toplam vergi yükü yüzde 55’e çıkardı. Bu durumda da kimse kurumsal olarak faaliyette bulunmayı tercih etmezdi!

Şimdi, yurt dışı kâr payları ile ilgili yapılan düzenlemeye gelelim.

Ülkemize döviz girişini teşvik etmek amacıyla yapıldığı belirtilen ve GERÇEK BİR İSTİSNA OLAN yurt dışı kar paylarına ilişkin istisna düzenlemesi, GVK’nın tam mükellef kurumlardan elde edilen kar paylarına ilişkin istisnaya ilişkin fıkranın altına yeni bir fıkra (4. Fıkra) eklenerek yapıldı.

Söz konusu fıkra aynen şöyle:

“4. Kanuni ve iş merkezi Türkiye’de bulunmayan anonim ve limited şirket niteliğindeki kurumlardan elde edilen, 75 inci maddenin ikinci fıkrasının (1), (2) ve (3) numaralı bentlerinde yazılı kâr paylarının yarısı, bu kurumların ödenmiş sermayesinin en az %50’sine sahip olunması ve kâr payının elde edildiği takvim yılına ilişkin yıllık gelir vergisi beyannamesinin verilmesi gereken tarihe kadar Türkiye’ye transfer edilmesi şartıyla gelir vergisinden müstesnadır.”

Yurt dışı kâr paylarına istisna uygulanabilmesi için aranan şartlar neler?

Yapılan düzenleme uyarınca, kanuni ve iş merkezi yurt dışında bulunan kurumlardan elde edilen kâr paylarına yüzde 50 istisna uygulanabilmesi için aşağıdaki şartların sağlanması gerekiyor:

- Ortak olunan kurumun anonim ve limited şirket (sermaye şirketi) niteliğinde olması,

- Bu kurumların ödenmiş sermayesine asgari yüzde 50 oranında sahip olunması (yani asgari iştirak oranı yüzde 50 olmalı),

Kâr payı gelirinin tamamının yıllık gelir vergisi beyannamesinin verilmesi gereken tarihe Türkiye’ye transfer edilmesi.

İstisnadan yararlanılamaması halinde vergileme nasıl yapılacak?

Bu istisnadan yararlanamayacak olanlar genel hükümlere göre yurt dışından elde ettikleri kâr payı gelirleri dahil tüm gelirlerini yıllık gelir vergisi beyannamesi ile her yıl Mart ayında beyan etmek zorundalar. Bu gelirler üzerinden o yıl için geçerli artan oranlı vergi tarifesi ile gelir vergisi hesaplanıyor. Tabii ki bu gelirler üzerinden ilgili ülkede bir vergi ödenmişse, bu vergiler, Türkiye’de hesaplanacak vergiden belli esaslar dahilinde mahsup ediliyor.

Türkiye’de vergi ödemenin iki istisnası var:

* Eğer gelirin sağlandığı ülke ile Türkiye arasında çifte vergilendirmeyi önleme anlaşması imzalanmış ve bu anlaşmada kâr payı gelirleri için “istisna” yöntemi öngörülmüşse, bu gelirler beyan edilmez.

* Eğer yurt dışında elde edilen ve dolayısıyla Türkiye’de herhangi bir vergi kesintisine ve istisna uygulamasına konu olmayan menkul ve gayrimenkul sermaye iradının (dolayısıyla kâr payı gelirlerinin) toplamı belli bir tutarı (2023 yılı için 8 bin 400 TL, 2024 için 13 bin TL’yi) aşmazsa; bu gelirler için yıllık beyanname verilmez, diğer gelirler için beyanname verilmesi halinde de bu gelirler beyannameye dahil edilmez (GVK Md.86/1-d)

Peki, kâr payından neyi anlamak gerekir?

Gelir unsurlarından “menkul sermaye iradı” kapsamında gelir vergisine tabi olan kar payı/temettü gelirlerinden şu gelirleri anlamam gerekir:

Her türlü hisse senetlerinin kâr payları,

İştirak hisselerinden doğan kazançlar (Limited Şirket ortaklarının, iş ortaklıklarının ortakları ve komanditerlerin kâr payları ile kooperatiflerin dağıttıkları kazançlar bu kapsama dahildir.),

Kurumların yönetim kurulu başkan ve üyelerine verilen kâr payları (Yönetim ve denetim kurulları başkanı ve üyeleriyle tasfiye memurlarına bu sıfatları dolayısıyla ödenen veya sağlanan para, ayın ve menfaatler ücret sayılır.).