Koç Üniversitesi’nden arkadaşlarım Cem Çakmaklı ve Sevcan Yeşiltaş ile yaptığımız hesaplamalarda manşet enflasyonun 2025 sonunda %27 civarına gerileyeceğini tahmin ediyoruz. Buna karşılık OVP’deki 2025 sonu enflasyon hedefi %17.5.

Enflasyon düşerken Merkez Bankası’nın da %50’ye çıkardığı politika faizini kademeli olarak indirmesi makul bir beklenti. Burada soru, faiz indirimlerinin ne zaman başlayıp hangi hızda geleceği.

Şayet Merkez Bankası da bizim gibi para politikasının mevcut sıkılığının OVP’de koyulmuş enflasyon hedefine ulaşmak için yeterli olmadığını düşünüyorsa o zaman enflasyondaki düşüşü takiben politika faizi daha yavaş bir şekilde indirilmelidir. Bu durumda para politikasının sıkılığı “faiz indirerek” de artırılmış olur. TCMB üst yönetimi de faiz indirimlerine başlandığında benzer bir sıkılığın korunacağına işaret ediyor.

Eğer bir noktada mevcut sıkılığın yeterli olduğu ya da azaltılması gerektiği düşünürse o zaman enflasyonun iniş hızına denk ya da enflasyondaki düşüşten daha hızlı bir faiz indirim sürecine geçilebilir. Ama bence 2024 yılı bir faiz indirimine gitmek için erken.

2025 yıl sonu hedefine ulaşmamızı sağlayacak reel faiz seviyesi nedir?

Bu sorunun mekanik bir cevabı yok. Daha reel faizin beklenen enflasyona göre mi yoksa gerçekleşen enflasyona göre mi hesaplanması gerektiği konusunda bile kafalar net değilken, reel faizi şu seviyede, şu kadar süre pozitif tutarsanız enflasyon bu kadar düşer şeklinde bir çıkarım yapabilmek çok zor.

Bizdeki gibi, enflasyonun yüksek olduğu ortamlarda beklentiler gerçekleşen enflasyonla çok ilintili olduğu için enflasyon beklentilerindeki oynaklık ve revizyon da artıyor. Bu nedenle gerçekleşen enflasyona göre reel faiz hesaplamak daha muhafazakar tarafta kalmayı sağlıyor. Ancak reel faizi gerçekleşen enflasyona göre hesaplama konusunda hemfikir olsak da , hedeflere ulaşmayı mümkün kılacak reel faiz seviyesini telaffuz edebilmek zor. Zira sorunun cevabı Merkez Bankası’na duyulan güvende kilitleniyor.

Reel politika faizi ile dezenflasyon arasındaki ilişki, Merkez Bankası’nın beklentileri çıpalayabilme gücü ile ilgili. Hangi reel faizin bu çıpalamayı mümkün kılacağı ise deneme yanılma ile anlaşılıyor. Kredibilitesi güçlü bir Merkez Bankası, -% 5 negatif reel faiz verirken bile beklentileri çıpalayabilir. Kredibilitesi zayıf bir Merkez Bankası ise %5 pozitif reel faizle bile beklentileri çıpalamakta zorlanabilir.

ABD örneğine bir göz atalım: Manşet enflasyon %9’lara dayandığı zamanlarda, politika faizi 0 alt bandında kalmasına rağmen uzun vadeli hanehalkı enflasyon beklentileri %5.5’li seviyeleri aşmadı. Zira piyasalar ve hanahalkı Fed’in bir şekilde uzun vadede fiyat istikrarını sağlayacağı konusunda hemfikir idiler. Fed de bu güveni boşa çıkarmayıp reel politika faizini kademeli olarak pozitif seviyelere getirip bir buçuk yıla yakın bir süre pozitif seviyelerde tuttu.

Kredibilite neden önemli?

Bugünlerde, enflasyonu %2.4’lere çeken ve eli epeyce rahatlayan Fed için artık faiz indirim zamanı. Peki para politikasını gevşeten Fed, enflasyon beklentilerinin çıpasını koruyabilecek mi? Yani faiz indirimlerine giderken bunu enflasyonda bir düşüş beklediği için yaptığına vatandaşları inandırabilecek ve beklentileri daha da aşağı çekebilecek mi?

Faiz indirimi yaparken beklentileri çıpalamak Fed için bile zor

Fed’in dahi, sahip olduğu onca kredibiliteye rağmen Eylül sonrası başlayan faiz indirimlerinde beklentileri çıpalamakta zorlandığını görüyoruz. Zira piyasa katılımcılarının enflasyon beklentileri düşüş trendini devam ettirse de hanehalkı beklentilerinde bir tedirginlik söz konusu. Gerek University of Michigan’ın ölçtüğü gerekse New York Fed’in ölçtüğü hanehalkı beklentiler 12 ay sonrası için %3’lü seviyeleri zorluyor.

Şimdi dönüp TCMB’ye bakalım. Fed’in bile faiz indirimleri yaparken beklentileri çıpalamakta zorlandığını göz önünde bulunduracak olursak, TCMB’nin acele etmemesi ve zor inşa ettiği kırılgan kredibiliteyi korumaya çalışması çok önemli. Cem Çakmaklı ile yaptığımız bir araştırmada TCMB’nin aldığı faiz kararları sonrasında enflasyon beklentilerini ne şekilde etkilediğini inceledik. Elde ettiğimiz bulgular, 2006-2009 döneminde beklentiler üzerinde kontrol mevcutken 2010 sonrası dönemde TCMB’nin faiz indirimleri sonrasında enflasyon beklentilerini aşağı çekebilme gücünün çok zayıfladığını gösteriyor.

Bizim örneklemimizde yer almasa da Eylül 2021 sonrası uygulanan hatalı politikalarla TCMB’nin kredibilitesinin daha da yıprandığını söylemek hiç zor değil. TCMB kadrolarının bir yandan faiz indirimini siyasi baskılardan bağımsız olarak gerçekleştireceklerine, diğer yandan da başladıkları işi bitirecek kadar görevde kalabileceklerine vatandaşları ikna etmeleri gerekiyor.

Hanehalkı enflasyon beklentileri ne diyor?

Hanehalkının enflasyon beklentileri halihazırda zaten oldukça yüksek. Yani henüz uygulanan dezenflasyon programının başarılı olacağına toplumun ikna olduğunu söyleyemiyoruz. Bunu hem TCMB’nin sektörel enflasyon beklentileri anketinden, hem de Koç Üniversitesi’nden ekip arkadaşlarım ve Konda işbirliği ile ölçtüğümüz Türkiye Hanehalkı Enflasyon Beklenti Anketi (TEBA)’dan görebiliyoruz. Erken gelecek, ya da vatandaşlar tarafından erken algılanacak bir faiz indirimi Eylül ayında henüz yeni iniş emareleri göstermeye başlayan beklentileri tekrar tetikleyebilir ve bunun sonucunda harcama davranışı tekrar canlanabilir.

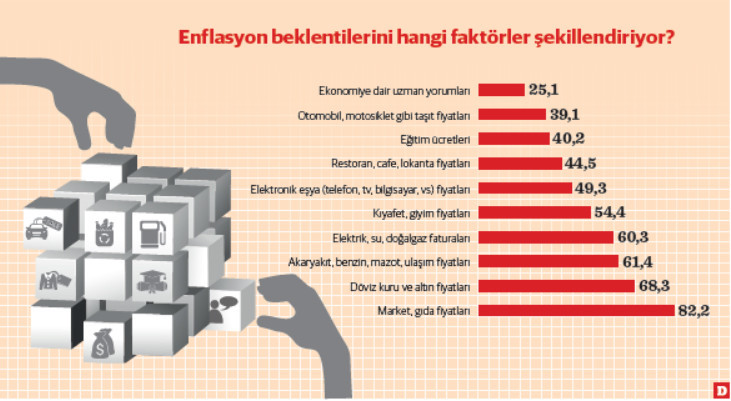

Enflasyon beklentilerini şekillendiren faktörlere baktığımız zaman en belirgin faktörün hanahalkının sık aldığı ürünlerin fiyatlarında gözlemlediği artışlar olduğunu görüyoruz. Buradan yola çıkarak, TCMB’nin ilk faiz indirimine gitmeden önce aylık enflasyonda bir kaç ay üst üste düşüş trendini tespit edip bu şekilde beklentileri çıpalama konusunda bir mesafe katettikten sonra gelecek senenin ilk çeyreğinde ilk faiz indirimini planlaması ve ağırdan alması bence daha uygun olacaktır.

Acı reçete

TCMB’nin uzunca bir süre faizi yüksek tutmak zorunda kalması şüphesiz ki çok ağır bir maliyet. Ancak bu yaşadıklarımız ve yaşayacaklarımız enflasyonu düşürmenin bedeli olan “acı reçete”nin ta kendisi. Bu reçeteden kaçınmak için baştan enflasyonun bu kadar kontrolden çıkmasına izin verilmemesi gerekiyordu. Özellikle Eylül 2021 sonrası zirve yapan politika hataları sadece bu ağır maliyeti yaratmakla kalmadı, aynı zamanda Merkez Bankası’nın kredibilitesini yıpratarak o ağır maliyeti ortadan kaldırma becerisini da son derece zorlaştırdı.

Bu noktada oluşan maliyeti azaltmanın bir yolu maliye politikasının vereceği destekten geçiyor. Kısa vadede kamuda tasarruf önlemleri ile beklentilerin çıpalanması, Merkez Bankası’nın daha erken faiz indirimlerine imkan sağlayabilecek bir adım olabilirdi. Uzun vadede ise yapılması gereken üretkenliği artıracak yatırımlarla potansiyel üretim kapasitesinin artırılarak enflasyonu aşağı çekilmesidir.