17 Ekim günü 2025 yılı Bütçe Kanun Teklifi TBMM Plan Bütçe Komisyonuna sunuldu.

Her yıl bütçe kanunu yapılırken takip eden üç yılın (bu yıl 2025, 2026 ve 2027 yıllarına ilişkin) vergi harcama tahmin tutarları da bütçe kanunu ekinde yayımlanmaktadır. 2025 yılı Bütçe Kanun Teklifinin 142 ila 171’inci sayfalarında vergi harcama tahminleriyle istisna ve muafiyetlerin bulunduğu kanun ve maddeleri de bulunmaktadır.

Vergi harcaması kavramı pek bilinen bir kavram değil. Hatta vergi harcaması, devletin vergi toplarken yaptığı harcamalar demek değildir. Vergi harcaması devletin o yıl almaktan vazgeçtiği gelirleri ifade etmek için kullanılır. Örneğin çalışanlara verilen yemek bedelinin 170 Türk lirası gelir ve damga vergisinden istisnadır ya da konut kira geliri elde edenlerin elde ettikleri bu kira gelirinin 33 bin Türk lirası istisnadır. Ya da asgari ücret elde edenlerin ücretlerinden gelir ve damga vergisi alınmaması gibi. Bunların tamamı vergi harcamasıdır. Ancak bazı indirim, istisna ve muafiyetler, standart vergi sisteminin unsurları olmaları nedeniyle vergi harcama listesi dışında tutulabilmektedir.

Özetle ve genel olarak muafiyet ve istisnalara vergi harcaması denilmektedir.

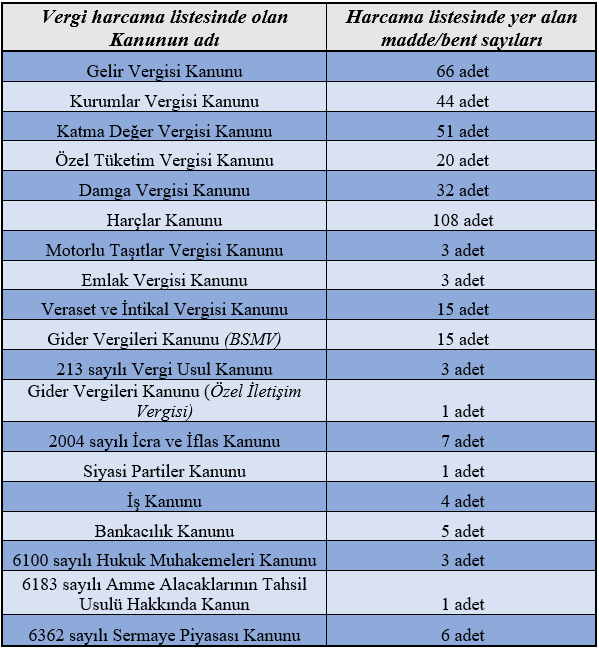

Sadece vergi kanunlarımızdaki muafiyet ve istisnaları mı içermektedir bu vergi harcamaları? Hayır elbette, kendi kanunlarında da kendi gelir ve/veya işlemlerini de vergi dışında tutabilmektedir kurumlar. O yüzden vergi harcamaları sadece vergi kanunlarında bulunur demek hatalı olur. Aşağıda bu kanunların bir kısmı bulunmaktadır.

Şöyle ki…

2025 yılında 213 adet Kanunda bulunan muafiyet/istisna vergi harcama listesinde yer almaktadır

2025 yılı Bütçe Kanun Teklifi ekinde yer alan Vergi Harcamalarının Kanuni Dayanaklarına İlişkin Liste’de 213 adet kanuna ilişkin 663 adet madde/bent bulunmaktadır.

Aşağıdaki tabloda bu kanunların bir kısmı ve ilgili kanunda yer alan muafiyet ile istisnaya yer veren madde/bent sayıları bulunmaktadır.

Yukarıdaki listede sadece bir kısım kanun ve ilgili madde/bent sayıları bulunmaktadır. Vergi harcama listesinde bulunan kanun sayısı toplamda 213 adettir. Bu kanunların bir kısmı gelir vergisi kanunu gibi doğrudan vergi kanunlarından oluşurken bir kısmı ise -Siyasi Partiler Kanunu gibi- başka kanunlardan oluşmaktadır.

Şöyle ki kendi uygulama esasları çerçevesinde bir ya da birkaç maddeyle kendi faaliyet alanıyla alakalı elde ettikleri gelir ile faaliyetleri kapsamında oluşan harcamalar ile işlemleri bazı vergilerden istisna/muaf etmişlerdir. Örneğin Siyasi Partiler Kanunu m.61 ile siyasi parti mal varlığından elde edilen gelirler hariç olmak üzere, diğer kaynaklardan elde edilen gelirlerden hiçbir surette vergi, resim ve harç alınmaması sağlanmıştır.

Yukarıda da belirttiğim gibi 142 ila 171’inci sayfalara detaylıca bakabilirsiniz.

Ne kadar vergi harcaması yapılacak?

Vergi harcama listesinde kanunun kendi yılıyla birlikte toplamda üç yıllık tahminler yer almaktadır. Listeye göre kendi kanun maddeleri uyarınca nelerin vergi harcaması olacağı belirtilmektedir. Ama her kurumun ne kadar bu istisna ve/veya muafiyetten yararlanacağı belirtilmemiştir; sadece Kanunlar ve ilgili maddesi bulunmaktadır.

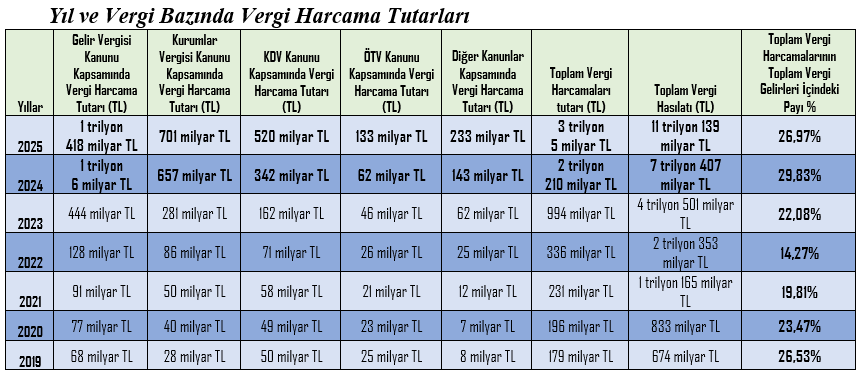

Aşağıda son 5 yıla ilişkin ve 2024 ile 2025 yılı bütçe kanun teklifi uyarınca vergi harcama tutarları ve ilgili yıldaki vergi geliri içindeki payları yer almaktadır[1]. 2024 ve 2025 yılı Bütçe Kanun Tekliflerinde yer alan vergi gelir hedeflerinden red ve iadeler düşüldükten sonraki tutarlara yer verdim.

Diğer yıllar yani 2023 ve önceki yıllara ilişkin ise Hazine ve Maliye Bakanlığı’nın bütçe tahsilat tutarlarını dikkate alarak yazdım. Bu nedenle 2024 ve 2025 yıllarına ilişkin gelecek dönemlerde verilecek veriler ile bu oranların değişme ihtimali bulunmaktadır.

Yukarıdaki tabloda da görüldüğü üzere toplam vergi harcamalarının toplam vergi hasılatına oranı 2024 yılı için yüzde 29,83; 2025 yılı için ise yüzde 26,97 olarak tahmin edilmiş. Yani devlet 2025 yılında 100 TL vergi geliri hedeflemiş ise bunun 26,97 lirasından iraden vazgeçecektir.

2024 ve 2025 yılı dâhil yedi (7) yılın vergi harcama tutarlarının vergi hasılatına oranının ortalaması ise yüzde 23,28’dir.

Vergi harcaması niçin var?

Normal koşullarda vergi harcama kapsamındaki muafiyet ve istisnalar sosyal, ekonomik ve mali anlamda teşvik içeren bir anlayışla düşünülüp kanunda yer almalıdır. Örneğin ücretlilerin gelirlerinden asgari ücrete kadar olan gelir ve damga vergisi istisnası ya da engelli indirimi gibi sosyal amaçlı istisnaların/teşviklerin varlığı oldukça önem arz etmektedir ki bunların sayısının artması da sosyal devlet gereği zaruridir.

Lakin vergi harcama listesinin azımsanmayacak düzeydeki kısmı bu amaçlardan maalesef uzaklaşmış durumdadır. Hatta bazı muafiyet ve istisnaların varlık nedeni tartışma götürecek tarzdadır.

Vergi harcamaları haksız rekabet de yaratmaktadır

Kurumlar vergisi açısından vergi harcama listesinin özel bir önemi bulunmaktadır. Devlet, kendi eliyle bazı kurumlara vergi istisnası ve/veya muafiyeti tanıyarak esasında haksız rekabet yaratabilmektedir. Örneğin 6741 sayılı Türkiye Varlık Fonu Yönetimi Anonim Şirketinin Kurulması ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun’un 8’inci maddesi ile birçok vergiden muaf olacağı açıkça düzenlenmiştir.

Ayrıca 7412 sayılı İstanbul Finans Merkezi Kanunu (İFMK) m.6 ile İstanbul Finans Merkezi, kurumlar vergisi, gelir vergisi, BSMV, damga vergisinden belli koşullarda istisna edilmiştir.

Bu iki kuruluş özelinde bunlara tanınan vergi avantajları nedeniyle serbest piyasa koşullarında aynı faaliyet alanına sahip firmalarla haksız rekabet oluşmaktadır. Şöyle ki bu kuruluşların sunduğu mal ve hizmet dolayısıyla ödenecek vergilerin birer maliyet kalemi olduğu dikkate alındığında vergi avantajından yararlanan firmanın fiyat avantajını kullanarak görece bir üstünlük sağlama durumu söz konusu olacaktır.

Bu kapsamda vergisel teşviklerin gözden geçirilerek vergi harcamaları ve bunların mali etkilerinin rasyonel şekilde ele alınması, etkinliği olmayan istisna, muafiyet ve indirimlerin kademeli olarak kaldırılarak vergi sistemi dâhil bütüncül, sade ve etkin hâle getirilmesi gerekmektedir. Bu yolla vergi tabanının genişletileceği ve vergide adaletin sağlanması adına önemli bir adım olacağı kanaatindeyiz.

[1] Hazine ve Maliye Bakanlığı verilerinden tarafımızca oluşturulmuştur.