Vergi rekortmenleri listesini, 28 Ağustos 2024 günü Gelir İdaresi Başkanlığı kendi internet sayfasında yayımladı.

Gelir İdaresi Başkanlığı'nın yaptığı basın açıklamasına göre Türkiye genelinde 2023 vergilendirme dönemi için her bir mükellef ortalama 150 bin 265 TL matrah beyanında bulunmuş ve bu matrah üzerinden ortalama 45 bin 255 TL gelir vergisi tahakkuk ettirilmiştir. Bu listeye göre 2023 yılında gelir vergisi mükellefleri toplamda 682 milyar lira matrah beyan etmiş ve 205 milyar da gelir vergisi tahakkuk olmuş. Ayrıca bu mükelleflerin 73'ü ismini açıklamamış.

Kurumlar vergisi açısından ise; Türkiye genelinde 2023 yılı vergilendirme dönemi kurumlar vergisi beyanlarına ilişkin olarak 1 milyon 111 bin 944 mükellef tarafından kurumlar vergisi beyannamesi verilmiştir. Verilen kurumlar vergisi beyannameleri ile 3 trilyon 813 milyar 935 milyon 660 bin 633 TL matrah beyan edilmiş ve beyan edilen bu tutar üzerinden 833 milyar 246 milyon 376 bin 901 TL kurumlar vergisi tahakkuk ettirilmiştir. 2023 yılı vergilendirme dönemi için her bir mükellef kurum ortalama 3 milyon 429 bin 971 TL matrah beyanında bulunmuş ve bu matrah üzerinden ortalama 749 bin 360 TL kurumlar vergisi tahakkuk ettirilmiştir. Kurumlar vergisi şampiyonlarının ilk sekiz sırası bankalara ait. İsmini açıklamayan kurum sayısı ise (34 kurum) gelir vergisine nazaran daha az.

Şirket ve kişi bazında ödenen vergi tutarlarını benim ve benim gibi kişilerin ödemesi -kazançlarımız dikkate alındığında- imkânsız. Vergi rekortmenlerinin ödedikleri vergi tutarından elde ettikleri kazançları tespit etmek de çok zor çünkü geliri elde ettikleri alanlara yönelik teşvik, istisna ve muafiyetlerin varlığı nedeniyle düz matematiksel hesapla ödenen vergiden kazanca ulaşmak çok zor.

Vergi yükü açısından

Ödenen vergilerin kişinin gelirine oranı vergi yükü olarak değerlendirilir. Bu yük normalde gelire bağlı bir vergiler ile yapılırsa adaletli bir sonuç doğurur lakin gelirden bağımsız alınan KDV ve ÖTV gibi vergilerin gelirle ilişkilendirilmesi ise vergi yükü adaletini bozar.

Şöyle ki örneğin A kişisinin yıllık geliri 500 TL, B kişisinin ise 200 TL'dir. İkisinin de aynı marka ve aynı fiyattan bir litre süt aldığında 10 TL KDV ödediklerini varsayalım. A kişisi açısından 10 TL'nin 500 TL içindeki payı yüzde 2, B kişisi açısından ise yüzde 5 olacaktır.

Görüldüğü üzere geliri yüksek olan kişi açısından ödenen dolaylı verginin (KDV) payı geliri düşük olana nazaran azalmaktadır. Buna tersine artan oranlılık denir ve bu durum KDV, ÖTV gibi dolaylı vergileri adaletsiz kılmaktadır.

İşte tam da bu noktada gelirden bağımsız ödenen vergilerden dolayı vergi yükü yüksek olanlar, tersine artan oranlılığı ziyadesiyle hissettikleri için gerçek şampiyonluk adaylarıdır.

Geçen yıl ülke insanım ne kadar bu vergilerden ödedi acaba? Aşağıda bunu vergi bazında değerlendirelim.

KDV açısından

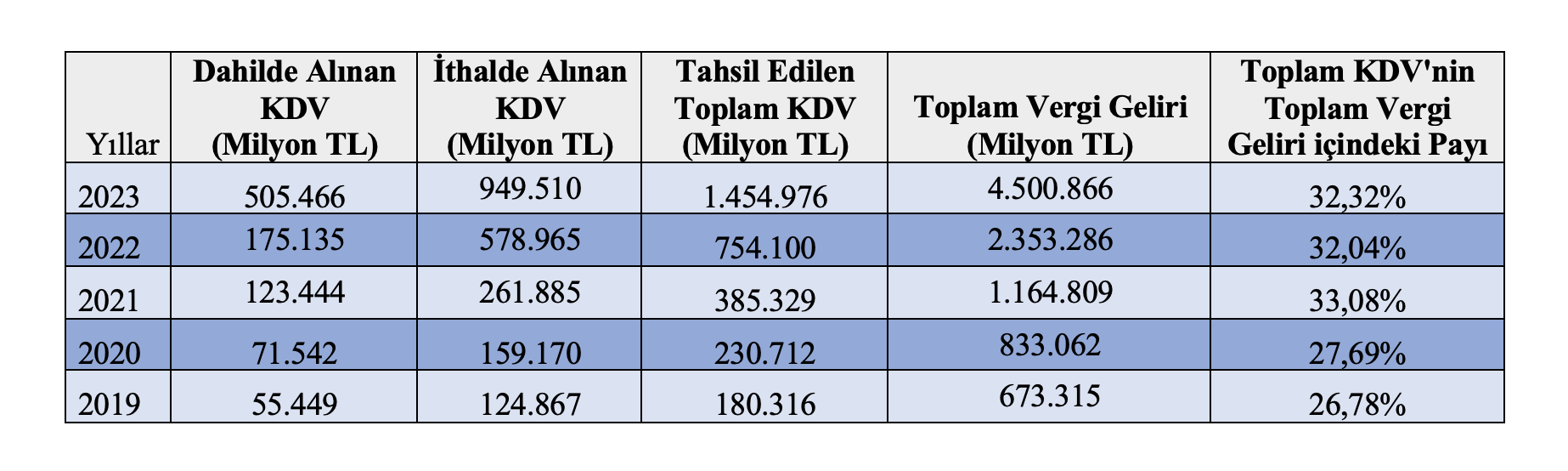

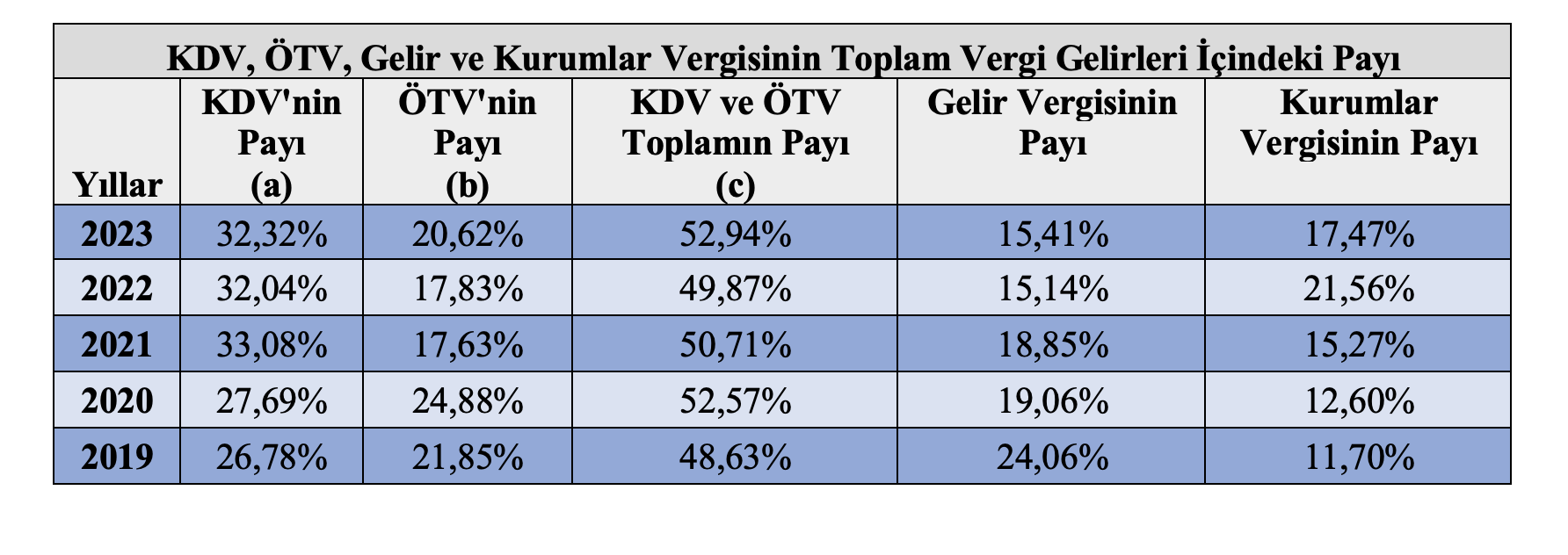

Dolaylı vergilerin en önemli kalemlerinden olan katma değer vergisi dâhilde ve ithalde olmak üzere iki çeşittir. Aşağıda son 5 yılda tahsil edilen KDV'lerin toplam vergi gelirleri içindeki payı görülmektedir. Özellikle son üç yılda KDV'nin toplam vergi gelirleri içindeki payı yüzde 32'nin üstünde gerçekleşmiştir. Daha basit bir ifadeyle toplamam her 100 liralık verginin 32 lirası KDV'den elde edilmiştir.

ÖTV açısından

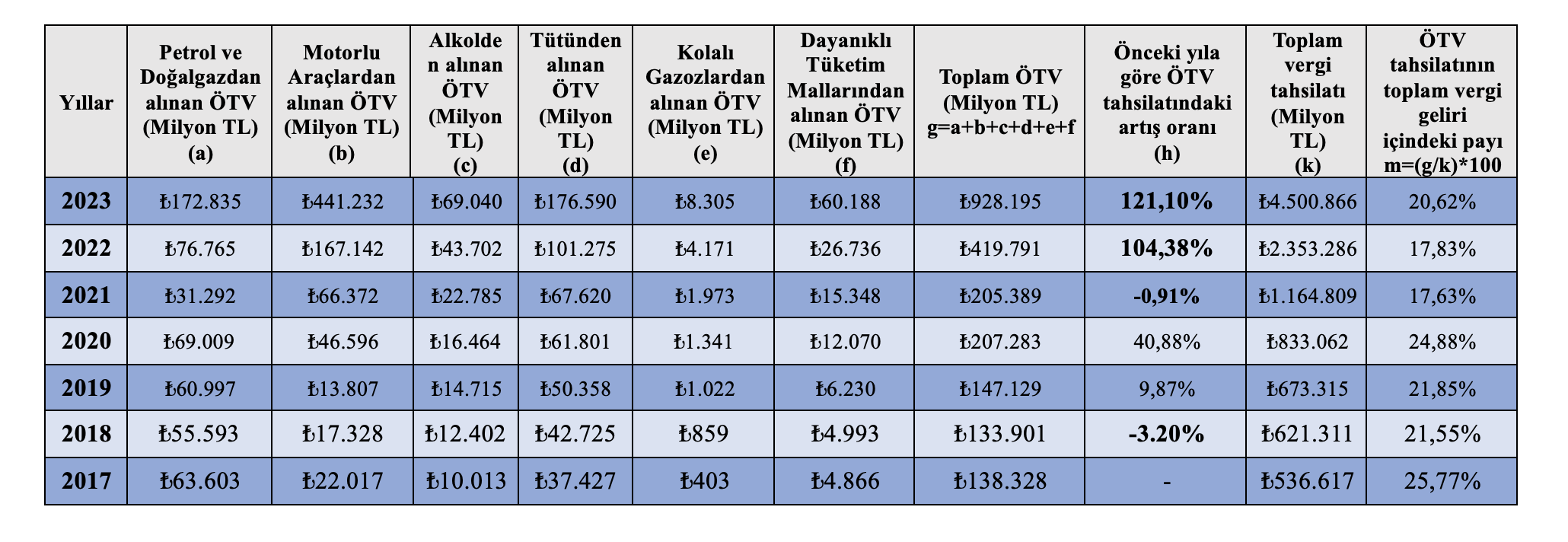

Aşağıdaki tabloda görüldüğü üzere son yedi yıldaki ÖTV tahsilatları bulunmaktadır. ÖTV'den 2017 dahil 2023 yılına kadar elde edilen hasılat bulunmaktadır.

Görüldüğü üzere 2023 dahil son yedi yıldaki ÖTV tahsilatlarının toplam vergi tahsilatına oranının ortalaması yaklaşık yüzde 21,45'dir. Bunun anlamı son yedi yılda toplanan her bin liralık verginin 214,5 lirası ÖTV'den elde edilmiş demektir. Bu oran oldukça yüksektir.

2024 yılında 1 trilyon 409 milyar 766 milyon TL ÖTV'den gelir hedeflenmektedir. Bu hedef içindeki en büyük pay ise petrol ve doğal gaz ile motorlu araçlardan elde edilecek ÖTV'dir. Sadece petrol ve doğal gaz ile motorlu araçlardan hedeflenen tahsilat tutarı 953 milyar 353 milyon liradır.

Diğer taraftan ÖTV tahsilat hedefi önceki yıla göre hep makul oranlarda artmış ama özellikle son iki yıldaki tahsilat tutarı önceki yıla göre ciddi oranda artmış durumdadır. Örneğin 2023 tahsilat tutarı 2022'nin tahsilatına oranla yüzde 121,10 oranında artmış durumdadır. Bu esasında görünmeyen enflasyonun başka bir tezahürüdür.

Kurumlar vergisi açısından

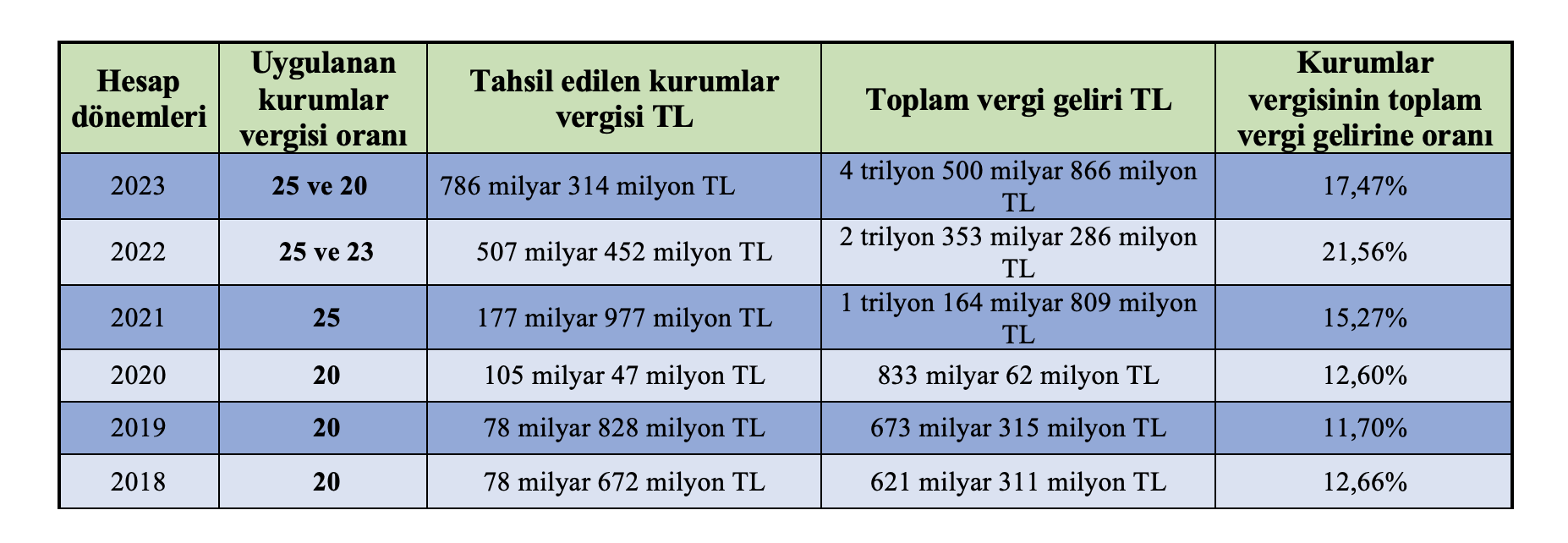

Aşağıdaki tabloda son 6 yılda tahsil edilen kurumlar vergisi tutarının ilgili yıldaki toplam vergi geliri içindeki oranları görülmektedir.

Kurumlar vergisi mükelleflerinin son 6 yılda ödedikleri kurumlar vergisinin toplam vergi geliri içindeki payları yukarıdaki tabloda görülmektedir. Son altı yılın tahsilat tutarlarının ilgili yıldaki vergi hasılatına oranının ortalaması ise yüzde 15,29 olmuştur. Yani son altı yılda tahsil edilen kurumlar vergisinin toplam vergi hasılatına oranının ortalaması yüzde 15,29'dur.

Daha basit bir ifadeyle son altı yılda tahsil edilen her 100 TL'lik verginin yaklaşık 15 TL'si kurumlar vergisinden elde edilmiştir. Karşılaştırmak için 2023 yılında tahsil edilen toplam KDV'nin vergi hasılatına oranı yüzde 33,33; ÖTV'nin ise yüzde 20,62; gelir vergisinin ise yüzde 15,41'dir.

Gelir vergisi açısından

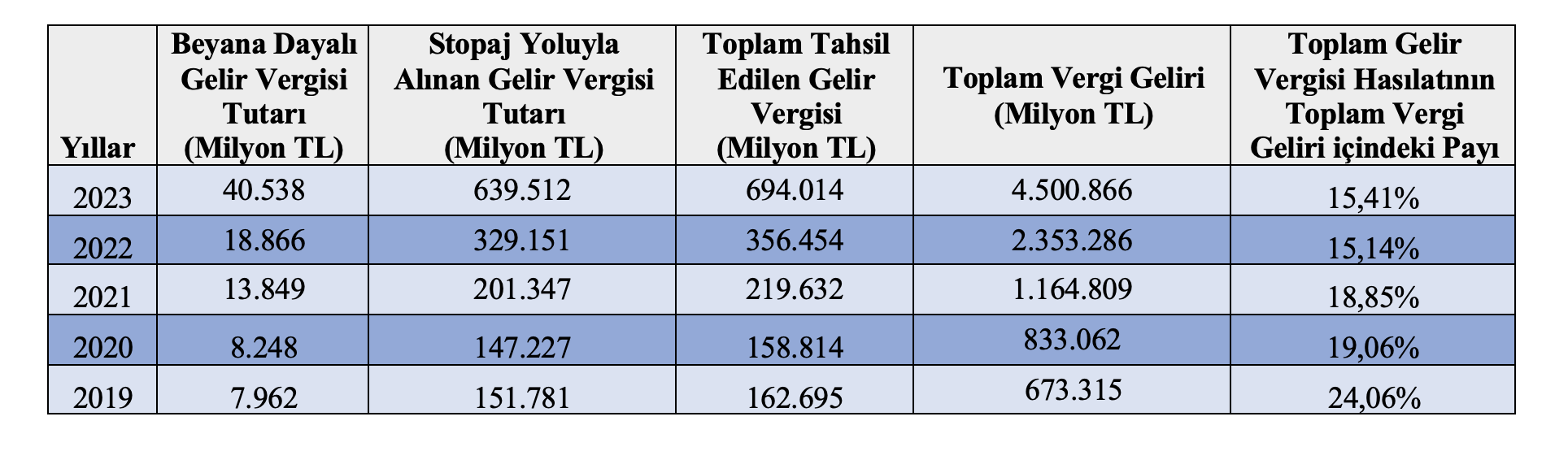

Gelir vergisi kapsamına gerçek kişilerin bir takvim yılında elde ettikleri ve Gelir Vergisi Kanunu'nda tanımlanmış kazanç, irat ve ücretler girer. Gelir olsa dahi Gelir Vergisi Kanunu'nda tanımlanmamış -örneğin kripto varlıklardan elde edilen kazanç gibi- kazançlar gelir vergisine tabi değildir.

Ancak özetle Bay B'nin araba alım satımından, bir iş yerine bağlı olarak ya da kendi nam ve hesabına öğretmenlik faaliyetinden, çiftçilik faaliyetinden, kendi evi ya da dükkânını kiraya vermesinden, bankadaki tasarruflarından elde edeceği mevduat faizinden, hisse senedi, tahvil ya da hazine bonosundan elde edeceği faizden, ortağı olduğu şirketten aldığı kâr payından ya da satın aldığı fiyattan daha fazlaya sattığı arsasından elde ettiği tüm gelirleri, gerçek kişi olmak şartıyla gelir vergisi kapsamındadır.

Gelirden elde edilen vergilerin toplam vergi hasılatındaki son beş yıldaki ortalaması yüzde 18,5'tir. Bu oran 2021 yılından itibaren düşme göstermiştir. Bunun da nedeni hem GVK m.23/18'e eklenen asgari ücrete kadar gelir vergisi istisnası ve hem de başta KKM olmak üzere diğer birçok finansal enstrümana getirilen vergi avantajlarıdır /istisnasıdır. Görüldüğü üzere beyan edilen gelir üzerinden alınan gelir vergisi tutarı stopajla alınana nazaran oldukça düşüktür. O nedenle gelir vergimiz maalesef stopaj esasına dayalı bir yapıdadır dersek yanlış söylememiş oluruz.

Dolaylı-dolaysız vergi açısından

Ülkemizde vergilerin kaynağını, gelir, harcama ve servet oluşturmaktadır. Kaynağı gelir olan vergiler, gelir vergisi ve kurumlar vergisi; kaynağı servet olan vergiler emlak vergisi, motorlu taşıtlar vergisi, veraset ve intikal vergisi ve değerli konut vergisi; kaynağı harcama olan vergiler ise katma değer vergisi (KDV), özel tüketim vergisi (ÖTV), harçlar, BSMV, gümrük vergisi gibi vergilerdir.

Kaynağı servet ve/veya gelir olan vergilere dolaysız (doğrudan-vasıtasız); kaynağı harcama olan vergilere ise dolaylı (vasıtalı) vergiler denilir.

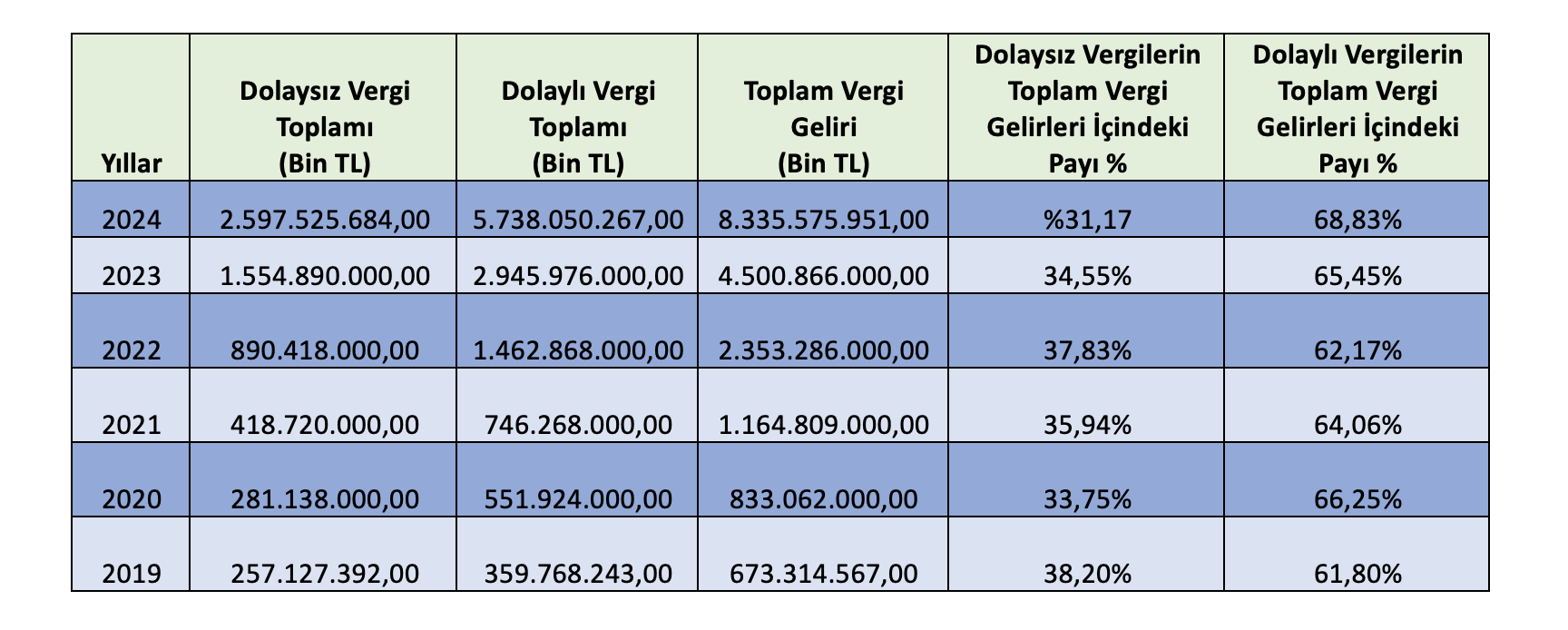

Son 15 yılın ortalamasına baktığımızda dolaylı vergilerin payı yüzde 66,25; dolaysızların payı ise yüzde 33,75'tir.

Dolaylı vergilerin payı ülke genelinde yüzde 61 ila yüzde 69 arasında yıllara göre seyir göstermektedir. Bu oran ziyadesiyle yüksektir. AB ve OECD ülkeleri arasında Türkiye'nin dolaylı vergilerin payı diğer ülkelere oranla yine de oldukça yüksektir.

Bunun nedeni ne olabilir sorusunun cevabını ülkelerin gelişmişlik seviyesinde aramak gerekiyor. Şöyle ki gelişmiş ülkelerde dolaysız vergilerin dolaylı vergilere oranla payı daha fazladır. Az gelişmiş ve gelişmekte olan ülkelerin vergi sepetindeki ağırlığı ise tüketim vergilerindedir. Bu durum, aynı zamanda tersine artan oranlı bir görünüm de arz edeceğinden gelir dağılımını bozucu bir etki gösterecektir.

Genel değerlendirme

2023 yılı bütçe gerçekleşmelerine bakıldığında vergi gelirlerinin yüzde 53'ü KDV ve ÖTV'nin toplam tahsilatından oluşmaktadır. 2023 yılında KDV ve ÖTV'nin toplam vergi gelirleri içindeki payı yüzde 53; dolaylı vergilerin payı yüzde 64,5 ve dolaysız vergilerin payı ise yüzde 35,5 olarak gerçekleşmişti.

Aşağıdaki tabloda son beş yılın KDV, ÖTV, gelir ve kurumlar vergisinin toplam vergi gelirleri içindeki payı görülmektedir.

Bu oranlar dikkate alındığında özellikle gelir vergisi son yıllarda -asgari ücrete kadar ücret istisnası ile finansal enstrümanlara uygulanan istisnalar nedeniyle- düşüş göstermiştir. Kurumlar vergisi ise özellikle oran artışı ve bankaların kazançlarından kaynaklı 2020'den itibaren yükselişe geçmiştir.

Ancak değişmeyen hatta bu konuda istikrarlı görünen kalem ise maalesef KDV ve ÖTV'dir. Bu vergilerin ne kadar ve nasıl ödendiği tüketiciler tarafından belli ölçülerde bilinmemesi/fark edilmemesi nedeniyle mali anestezi de denilen -yani ne ödediğinin fark edilmediği- kavrama oldukça uygundur. Bu durum yukarıda da bahsettiğim tersine artan oranlı yapı nedeniyle gelir dağılımını da bozucu etkiye sahiptir.

Lafı çok uzatmadan yukarıdaki -tarafımızca oluşturulan- tablo ve veriler dikkate alındığında gerçek vergi rekortmenlerinin KDV ve ÖTV ödeyicilerinin olduğunu söylemek pek de yanlış olmayacaktır.

T24 | Murat BATI