5520 sayılı Kurumlar Vergisi Kanunu uyarınca holdingler, anonim şirketler, limitet şirketler, TV’lerde reklamlarla boy gösteren bankalar, sigorta şirketleri, GSM şirketleri, araba firmaları, gayrimenkul şirketleri ve daha adını sayamayacağım yüzlerce firma kurumlar vergisi mükellefidir. Türkiye Cumhuriyet Merkez Bankası da bu verginin mükellefidir ve kurumlar vergisinde yıllarca vergi şampiyonu bile olmuştur.

Bu kadar devasa holding, bankalar gibi kurumların gelirlerinden alınacak vergilerin tüm ülkeyi ihya edeceği düşünülebilir ama kazın ayağı pek de öyle değil. Bu arada Gelir İdaresi Başkanlığı’nın verilerine göre Haziran 2024 itibariyle faal kurumlar vergisi mükellef sayısı ise 1 milyon 165 bin 695’tir.

Sosyal medyada ve basında kurumlar vergisi mükellefinin bir kısmının hiç vergi vermediği bilgisi dolaşmaya başladı. Gerçekten de vermiyorlar mı sorusuna Hazine ve Maliye Bakanlığı sosyal medya hesabından basın açıklamasıyla duyurdu ve evet vermiyorlar dedi.

Sanıyorum Mehmet Şimşek, özellikle muafiyet ve istisnalara doğrudan müdahale edemediği için asgari kurumlar vergisi uygulamasını getirerek bunun önüne geçmeye çalışacak.

Bu konuyu yani neden hiç vergi vermediklerini ya da çok az vergi ödediklerini beraber irdeleyelim isterseniz; önce matrahsız ne demek onunla başlayalım.

Matrahsız ne demek?

Matrah, üzerinden vergi hesaplanan teknik, fiziki ve/veya ekonomik unsurdur. Daha basit bir ifadeyle matrah verginin hesaplanması için bulunan değerdir. Vergi matrahının tespiti ülkemiz vergi sistemi içinde genel olarak beyan esasına dayalı bir yöntemle yapılmaktadır. Örneğin Gelir Vergisi Kanunu’nun 83’üncü maddesinde yer alan “Hilafına hüküm olmadıkça, gelir vergisi mükellefin veya vergi sorumlusunun beyanı üzerine tarh olunur.” şeklindeki hüküm ile aksi belirtilmedikçe gelir vergisinin beyan üzerine hesaplanacağı belirtilmiştir.

Buna göre KDV, ÖTV, damga vergisi, kurumlar vergisi, gelir vergisi gibi vergiler beyana dayalı olarak tarh edilir (vergi hesaplanır.)

Bu çerçevede -gelir ve kurumlar vergisi özelinde- elde edilen hasılattan kanunen kabul edilen giderler düşüldükten sonra kanunen kabul edilmeyen giderler (düşülmüşse) eklenip şayet bakiye pozitif çıkarsa istisna, muafiyetler ile yapılan bağışlar da indirilmekte ve bu sayede matraha ulaşılmaktadır.

Özetle kanunen kabul edilen giderler düşülür, kanunen kabul edilmeyen giderler (düşülmüşse) eklenir ve bakiye pozitif çıkarsa -mükellefiyet türüne göre- Gelir Vergisi Kanunu m.89 ile Kurumlar Vergisi Kanunu m. 10 maddesinde yer alan indirimler yapılır. Kalan tutar üzerinde de vergi hesaplanır. Şayet kalan tutar sıfır ya da pozitif değilse o zaman matrahsız denilir.

Kurumlar vergisi oranı

Kurumlar vergisi, kurum kazancı üzerinden 2024 yılı için yüzde 25 oranında uygulanacak. Ancak 6361 sayılı Kanun kapsamındaki şirketler, elektronik ödeme ve para kuruluşları, yetkili döviz müesseseleri, varlık yönetim şirketleri, sermaye piyasası kurumları ile sigorta ve reasürans şirketleri ve emeklilik şirketleri için ise yüzde 30’dur. Yani iki farklı oran uygulanmaktadır.

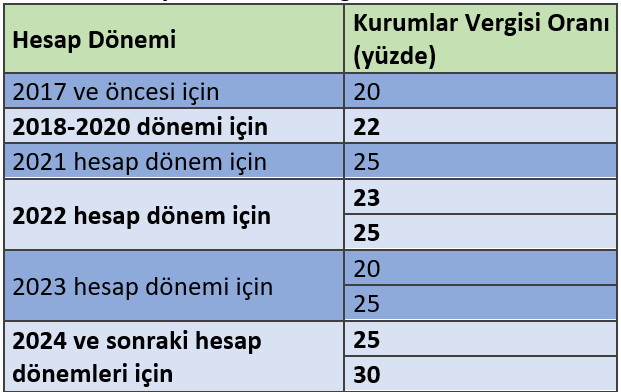

Kurumlar vergisi oranları son yıllarda hep farklı olarak uygulandı. Aşağıdaki tabloda 2017 ve sonrası dönemler için kurumlar vergisi oranları bulunmaktadır.

Böylece son iki yıldır banka, finans ve sigorta şirketleri için daha yüksek oran uygulanmaktadır. 2024 yılı gelirlerine de aynı şekilde uygulanacak.

Ayrıca kurumlar vergisi oranını değiştiren diğer ölçüt de mükellefin ihracatçı olması, imalatçı olması ve sanayi sicil belgesine sahip olması durumunda da değişiklik göstermekte ve belli oranda indirim uygulanabilmektedir.

Kurumlar vergisinin toplam vergi geliri içindeki payı düşük

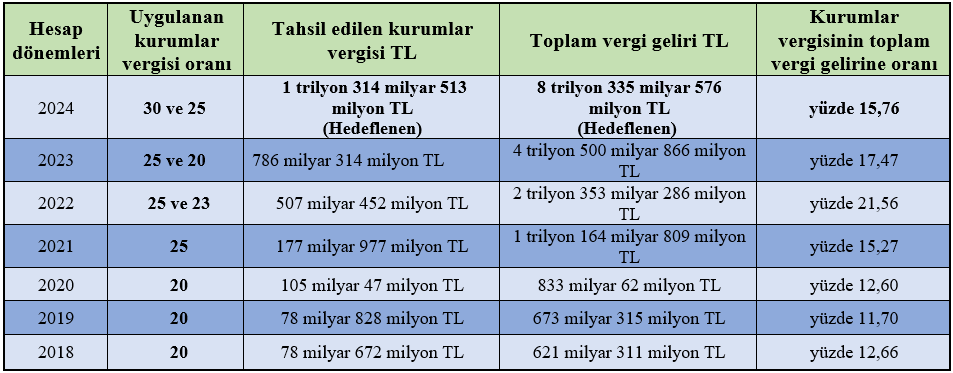

Aşağıdaki tabloda son 6 yılda tahsil edilen kurumlar vergisi tutarı ve 2024 yılı Bütçe Kanunu’nda hedeflenen kurumlar vergisi ile ilgili yıldaki toplam vergi geliri içindeki oranları görülmektedir. Bu arada 2024 yılının ilk altı ayında tahsil edilen kurumlar vergisi tutarı ise 465 milyar 847 milyon liradır.

Kurumlar vergisi mükelleflerinin son 6 yılda ödedikleri kurumlar vergisinin (2024 yılı için ise hedeflenen tutarlar) toplam vergi geliri içindeki payları yukarıdaki tabloda görülmektedir. 2024 yılı Bütçe Kanunu’nda hedeflenen ile önceki altı yılın tahsilat tutarlarının ilgili yıldaki vergi hasılatına oranının ortalaması ise yüzde 15,29 olmuştur. Yani son altı yıl ve 2024’te tahsil edilecek kurumlar vergisinin toplam vergi hasılatına oranının ortalaması yüzde 15,29’dur.

Daha basit bir ifadeyle son altı yılda tahsil edilen her 100 TL’lik verginin yaklaşık 15 TL’si kurumlar vergisinden elde edilmiştir. Karşılaştırmak için 2023 yılında tahsil edilen toplam KDV’nin vergi hasılatına oranı yüzde 33,33; ÖTV’nin ise yüzde 20,62; gelir vergisinin ise yüzde 15,41’dir.

Ancak özellikle pandemi sonrası vergi yükünde bir artış olmuş ve enflasyon dolayısıyla da özellikle banka ve finans kurumlarının fahiş kârlarından dolayı son yıllarda bu oran artmıştır. Bu artış son üç yıla özgüdür. Önceki yıllarda kurumlar vergisi tahsilatının toplam vergi hasılatına oranı yaklaşık ortalama yüzde 11-12’dir.

Kurumlar vergisi tahsilatının vergi gelirleri içindeki payı neden düşük?

-İlk neden “yapılan bağışlar” olabilir

Matrah hesaplanmasında -gelir ve kurumlar vergisi özelinde- elde edilen hasılattan kanunen kabul edilen giderler düşüldükten sonra kanunen kabul edilmeyen giderler (düşülmüşse) eklenip şayet bakiye pozitif çıkarsa istisna, muafiyetler ile yapılan bağışlar da indirilmektedir.

Özetle kanunen kabul edilen giderler düşülür, kanunen kabul edilmeyen giderler (düşülmüşse) eklenir ve bakiye pozitif çıkarsa mükellefiyet türüne göre- Gelir Vergisi Kanunu m.89 ile Kurumlar Vergisi Kanunu m. 10 maddesinde yer alan indirimler yapılır.

Ancak bu indirimler ile alakalı özellikle bağış ve yardımların kime ve nasıl yapıldığına da dikkat edilmesi gerekiyor. Örneğin Yeşilay, Afad ve Kızılay’a yapılan nakdi bağışların tamamı indirim konusu yapılabilmektedir. Ayrıca Cumhurbaşkanınca başlatılan yardım kampanyalarına yapılan bağışların tamamı da indirim konusu yapılabilmektedir.

Bunların dışındaki bazı vakıf ve derneklere yapılan bağışların tamamı çoğu zaman gider yazılmayabilir. Burada yüzde 5’lik bir sınır bulunmaktadır. Yüzde 5’lik bu sınır yapılan bağışın yüzde 5’i şeklinde değildir. O yıl beyan edilecek gelir/kurum kazancının yüzde 5’i kadarıdır.

Örneğin bir limited şirketin 2025 yılında yıllık kurumlar vergisi beyanı ile beyan etmesi gereken 2024 yılı kurum kazancı 1 milyon TL olsun ve bu şirket 2024 yılında X derneğine 90 bin TL makbuz karşılığı bağışlarsa; 1 Milyon TL’lik beyanın yüzde 5’i olan 50 bin TL’yi sadece gider yazabilecektir. 40 bin TL’lik kısmı (90 bin-50 bin TL) indirim konusu yapılamayacaktır. Oysa yapılacak bağışın tamamı o yıl beyan edilecek gelirin yüzde 5’i ya da yüzde 5’in altında ise bağışın tamamı gider yazılabilecektir.

Bu nedenle bağışın yapıldığı yer de önemlidir. Çünkü yapılan bağışın indirim konusu olabilmesi için kamu yararına çalışan derneklere ve/veya Cumhurbaşkanınca vergi muafiyeti tanınan vakıflara yapılması gerekmektedir.

Cumhurbaşkanınca vergi muafiyeti tanınan vakıfların listesi Gelir İdaresi Başkanlığı’nın web sayfasında yayımlanmaktadır. Yeni Dünya Vakfı, Türkiye İlmi İçtimai Hizmetler Vakfı, Türkiye Gençlik ve Eğitime Hizmet Vakfı (Türgev), Türkiye Gençlik Vakfı (Tügva), Türkiye Diyanet Vakfı, Türk Dünyası Vakfı, Şefkat Vakfı, Albayrak Vakfı, İlim Yayma Vakfı, Ensar Vakfı gibi toplamda 28 Temmuz 2024 itibariyle 329 adet Cumhurbaşkanınca vergi muafiyeti tanınan vakıf bulunmaktadır.

Kamuya yararlı derneklerin hangileri olduğu İçişleri Bakanlığı Sivil Toplumla İlişkiler Genel Müdürlüğü’nün web sayfasında sayılmaktadır. Bu dernekler arasında Sultanahmet Camii Koruma Derneği, Önder İmam Hatipliler Derneği, Mülkiyeliler Birliği Derneği, Hayırlı İşler Yaptırma ve Devam Ettirme Derneği, İlim Yayma Cemiyeti, Hacıbektaş Veli Kültür Derneği, Atatürkçü Düşünce Derneği, Pelikan Grubu olarak bilinen Boğaziçi Küresel İlişkiler Derneği gibi toplamda 28 Temmuz 2024 itibariyle 363 adet dernek bulunmaktadır.

Bu nedenle yıllardır matrahsız olan firmaların kime ne ölçüde bağış yaptığı ya da hangi amaç için bağış yaptığı net bir şekilde incelenerek ortaya konulmalıdır.

Özellikle bu şekilde yapılan bağışların esas amacı göz ardı edilerek sadece kanunun verdiği izin ölçüsü kapsamında değerlendirilmektedir ki bu oldukça sağlıksız bir değerlendirmedir.

-Diğer neden “vergi harcamaları” olabilir

Kurumlar vergisi mükelleflerinin elde ettikleri hasılatın toplam vergi gelirleri içindeki payının düşük kalmasının temeldeki nedeni vergi harcama listesinin kabarıklığıdır.

Vergi harcaması kavramı, en genel anlamda devletlerin gelir toplamını azaltan, standart vergi sisteminden ayrılan ayrıcalıklar veya istisna ve muafiyetler olarak tanımlanabilir. Daha basit bir ifadeyle vergi harcaması Devletin alması gereken vergilerden istisna ve muafiyetler yoluyla almaktan vazgeçmesidir. Vergi harcamaları ile alakalı detaylı analiz için bu yazıya bakabilirsiniz.

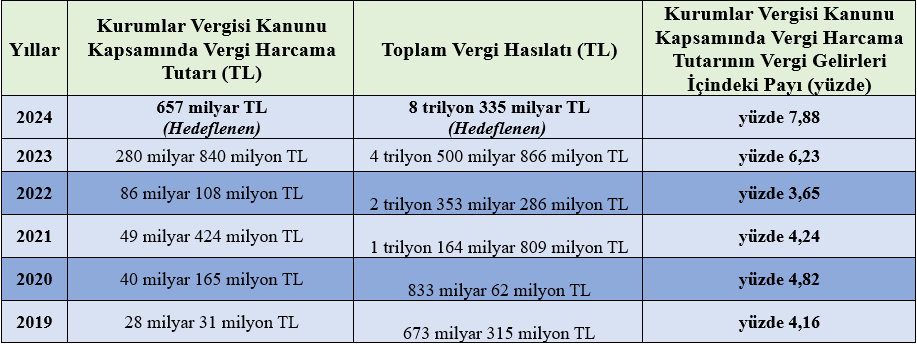

Aşağıda kurumlar vergisine ilişkin son 5 yılın vergi harcama tutarları ile 2024 yılı bütçe hedeflerindeki tutarlar ve ilgili yıldaki vergi gelir (tahmini) içindeki payları yer almaktadır.

Görüldüğü üzere kurumlar vergisine ilişkin vergi harcama tutarının toplam vergi gelirlerinin -özellikle- 2023 yılı içindeki payı yüzde 6,23’tür ki bu oran çok yüksektir. 2024 yılında beklenen ise yüzde 8’e yakındır ki bu oran çok daha yüksektir.

Kurumlar vergisi oranının artışının vergi hasılatını dolayısıyla da toplam vergi geliri içindeki payını artırmak için bu vergi harcama listesinin düzeltilmesi gerekmektedir.

Bu nedenle yapılması gerekenlerin başında kurumlar vergisiyle alakalı vergi harcama listesini sadeleştirmesi gerekmektedir.

Özellikle varlık fonu gibi hazineye katkısı olmayan kurumlara tanınan istisna ve muafiyetleri kaldırması ön koşuldur. Bu rasyonel bir vergileme politikası olacaktır.

Yukarıdaki tabloda kurumlar vergisine ait vergi harcama tutarının vergi gelirleri içindeki payı 2023 yılı için yüzde 6,23’tür. Bu harcama listesinin yarısından bile vazgeçilseydi kurumlar vergisi tahsilatı yüzde 4 civarında yükselecektir. Bu da yaklaşık 140 Milyar TL kadardır.

Aynı şeyi 2024 yılı için de yapsaydık yani kurumlar vergisindeki vergi harcamalarını yarı oranda indirseydik kurumlar vergisi hasılatı yaklaşık 328 milyar TL artabilecekti.

Ezcümle

Vergi adaletinin her yerde sıklıkla konuşulduğu şu dönemlerde vergi yükü, özellikle dolaylı vergiler yoluyla yurttaşa yüklenmiş durumdadır. Başta sermaye şirketleri olmak üzere on binlerce şirketin tabi olduğu kurumlar vergisinden elde edilen hasılatın toplam vergi gelirlerine oranı oldukça düşüktür. Bu şirketlerin tamamı için olmasa da belli bir kısmı için yukarıda belirtilen nedenler gerekçe gösterilerek incelemeye alınıp özellikle bağış ve yardım yoluyla matrah aşındırmasının nedeninin gün yüzüne çıkarılması kafadaki soruların giderilmesi açısından oldukça önemlidir.

T24 | Murat BATI