Bir işverene emeğini vererek bir menfaat elde edene ücretli denir. Ücrete, verilen para dışında ayrıca yemek, lojman, ulaşım bedeli gibi menfaatler de dahildir. Ücretlilerin, elde ettikleri ücretlerinden gelir vergisi kesilir ve vergi idaresine ödenir. Bu işlemi işveren yapar ve ücretlinin vergi idaresiyle muhatap olması engellenir.

Ancak alınan ücret aşağıda örnekleyerek detaylı şekilde açıkladığım durumların birine giriyorsa çalışan da aldığı bu ücreti vergi idaresine beyan edip ekstra bir vergi daha ödemek zorundadır.

Şayet beyan etmeniz gerektiği halde bunu beyan etmezseniz, bunu vergi idaresi cezalı olarak tahsil eder. Hâlâ ödemezseniz konu hacze kadar gider. O yüzden dikkatli okuyup 2023 yılında elde ettiğiniz ücret(ler)ten dolayı durumunuz aşağıdaki örneklerin birine giriyorsa 1-31 Mart 2024 sonuna kadar beyan etmeniz gerekecektir.

Soru 1) Hangi koşullarda çalışan da ücret gelirini ayrıca beyan etmek zorundadır?

İlki tek işverenden ücret geliri elde eden mükelleflerin, ücret gelirleri toplamı GVK m.103'de yazılı tarifenin dördüncü gelir diliminde yer alan tutarı (2023 yılı için 1 milyon 900 bin TL) aşarsa ayrıca beyan edilmesi zorunludur.

Örneğin İstanbul'da büyük bir lokantada garsonluk yapan Ahmet Bey, 2023 yılında aylık 30 bin TL ücret geliri almaktaydı. Ahmet Bey'in yıllık (30 bin TLx12 ay) 360 bin TL'lik geliri 1 milyon 900 bin TL'yi geçmediğinden ayrıca beyanname vermesine gerek yoktur.

İkincisi birden fazla işverenden ücret geliri elde eden mükelleflerin, birinci işverenden aldıkları ücret gelirleri de dâhil olmak üzere ücretleri toplamının gelir vergisi tarifesinin dördüncü gelir diliminde yer alan tutarı (2023 yılı için 1 milyon 900 bin TL) aşarsa ayrıca beyan edilmesi zorunludur.

Örneğin İstanbul'da büyük bir ofiste çalışan Kemal Bey, bu ofisten 2023 yılında aylık 30 bin TL (yıllık 360 bin TL) ücret almaktaydı. Aynı zamanda bir eğitim kurumunda kısmi çalışma karşılığında yıllık 120 bin TL ücret almaktaydı. Buna göre Kemal Bey'in aldığı toplam yıllık ücret (360 bin +120 bin TL) 480 bin TL'lik geliri 1 milyon 900 bin TL'yi geçmediğinden ayrıca beyanname vermesine gerek yoktur.

Üçüncüsü birden fazla işverenden ücret geliri elde eden mükelleflerin, birden sonraki işverenden alınan ücretleri toplamının gelir vergisi tarifesinin ikinci gelir diliminde yer alan tutarı (2023 yılı için 150 bin TL) aşarsa ayrıca beyan edilmesi zorunludur.

Örneğin İstanbul'da büyük bir ofiste çalışan Erol Bey, bu ofisten 2023 yılında aylık 30 bin TL (yıllık 360 bin TL) ücret almaktaydı. Aynı zamanda bir eğitim kurumunda kısmi çalışma karşılığında yıllık 120 bin TL ücret almaktaydı. Buna göre Erol Bey'in birinci ofisten aldığı ücret (360 bin TL) dışındaki diğer yerden aldığı ücret tutarı (120 bin TL) 150 bin TL'lik beyan sınırını geçmediğinden ayrıca beyanname vermesine gerek yoktur.

Sonuncusu ise stopaj yani vergi kesintisi yapılmadan ücret alanlar her koşulda bu tutarı vergi dairesine beyan etmek zorundadırlar.

Soru 2) A bankasında uzman olarak görev yapıyorum. 2023 yılında aylık maaşım 30 bin TL idi (yıllık 360 bin TL). Aynı anda başka bir iş yerinde çalışmadım. Bunu, beyan edecek miyim?

Hayır beyan etmenize gerek yoktur. Bir işverenden ücret geliri elde eden mükelleflerin, ücret gelirleri toplamı 2023 yılı için 1 milyon 900 bin TL'yi aşarsa ayrıca beyan edilmesi zorunludur. Sizin yıllık tutarınız 360 bin TL olduğu ve 1 milyon 900 bin TL'lik beyan sınırını aşmadığı için ayrıca beyan etmenize gerek yoktur.

Soru 3) Batı Bank A.Ş.'de üst düzey yönetici olarak görev yapıyorum. 2023 yılında aylık maaşım 200 bin TL idi (yıllık 2 milyon 400 bin TL). Aynı anda başka bir iş yerinde çalışmadım. Bunu, beyan edecek miyim?

Bir işverenden ücret geliri elde eden mükelleflerin, ücret gelirleri toplamı 2023 yılı için 1 milyon 900 bin TL'yi aşarsa ayrıca beyan edilmesi zorunludur. Sizin yıllık ücret tutarınız 2 milyon 400 bin TL olduğu ve 1 milyon 900 bin TL'lik beyan sınırını aştığı için 2024 Mart sonuna kadar ayrıca beyan etmeniz gerekecektir. Beyan edeceğiniz 2 milyon 400 bin TL'lik ücret gelirinizden dolayı hesaplanan gelir vergisinden ayrıca bu maaşı alırken kesilen gelir vergisi düşülecektir.

Soru 4) Bu hesaplamalarda SGK ve vergiler dahil ücretim mi dikkate alınıyor yoksa hesabıma yatan net maaşım mı?

Şu ana kadar bahsi geçen ücret kavramı SGK ve işsizlik kesintisinden sonraki tutardır. Yani vergi kesilmemiş tutardır. Bu yazıdaki tüm örneklerde geçen ücret kavramından bunu yani vergi kesilmemiş halini anlamamız gerekiyor.

Soru 5) Lig usulüne tabi spor dallarında en üst ligde faaliyet gösteren Batı Spor Kulübünde futbolcuyum. 1 Eylül 2019 tarihinde 5 yıllık sözleşme yaptım. Sözleşme gereğince 2023 yılında 3 milyon TL ödeme aldım. Bunu, beyan edecek miyim?

Sporcuların aldıkları paralar da ücrettir. Sporculara verilen ödemeler stopaja tabidir. 1 Kasım 2019 tarihinden önce akdedilerek geçerlilik kazanan ve yine bu tarihten sonra süre uzatımı veya ücreti etkileyen bir değişiklik yapılmayan sözleşmeler sona erinceye kadar, bu sözleşmeler kapsamında elde edilen ücret gelirleri için tutarı ne olursa olsun beyanname verilmeyecek ve diğer gelirler dolayısıyla beyanname verilmesi halinde de bu gelirler beyannameye dahil edilmeyecektir.

Soruda sözleşmenin imza tarihi 1 Kasım 2019 tarihinden önce olduğu için ve bu sözleşmeye binaen 2023 yılında ne kadar ödeme alırsa alsın bunu beyan etmeyecektir. Stopaj nihai vergisi olacaktır.

Soru 6) Lig usulüne tabi spor dallarında en üst ligde faaliyet gösteren Yöney Spor Kulübünde futbolcuyum. 1 Şubat 2023 tarihinde 5 yıllık sözleşme yaptım. Sözleşme gereğince 2023 yılında 3 milyon TL ödeme aldım. Bunu, beyan edecek miyim?

1 Kasım 2019 tarihinden sonra akdedilerek geçerlilik kazanan veya 1 Kasım 2019 tarihinden önce imzalanmakla birlikte bu tarihten sonra (süre uzatımı veya ücreti etkileyen değişiklikler gibi nedenlerle) yenilenen sporcu sözleşmelerine istinaden 2023'te elde edilen ücret gelirleri toplamı 1 milyon 900 bin TL'lik beyan sınırını aşarsa yıllık beyanname ile beyan edilmesi gerekmektedir.

Soruda sözleşme yapılma tarihi 1 Kasım 2019'dan sonra olması münasebetiyle alınan ücret tutarınız 2023 yılı için 1 milyon 900 bin TL'yi aştığından bunu beyan etmeniz gerekmektedir. Yıl içinde kesilen vergiler, vergi dairesine yatırılmış olduğundan, beyanname üzerinden hesaplanan gelir vergisinden mahsup edilebilecektir.

Soru 7) 2023 yılında aldığımız ücretlerden "asgari ücrete" isabet eden kısmı (istisna ederek mi) düşerek mi beyan edeceğiz?

Asgari ücret, 1 Ocak 2022 tarihinden itibaren gelir vergisinden istisna edildi. Hizmet erbabının ücret gelirlerinin GVK m.86/1.fk-b bendine göre yıllık beyanname ile beyan edilmesinin gerekmesi durumunda, yıl içinde istisna uygulamasından faydalanıldığı için yıllık beyannamede söz konusu istisna uygulamasına yer verilmeyecek ve yıllık beyannamede ücret gelirlerinin toplamı üzerinden hesaplanan vergiden, yıl içinde istisna öncesi hesaplanan vergiler mahsup edilecektir.

Stopaj suretiyle vergilendirilmemiş ücret gelirlerinin yıllık gelir vergisi matrahının, asgari ücretin yıllık gelir vergisi matrahını aşmaması halinde, bu gelirler beyan edilmeyecektir. Söz konusu, gelirlerin asgari ücretin yıllık gelir vergisi matrahını aşması halinde ise bu gelirlerin tamamı beyan edilecek ve hesaplanan gelir vergisinden asgari ücretin yıllık matrahı üzerinden hesaplanan vergi indirim konusu yapılacaktır.

Özetle, asgari ücret kadar olan kısmı düşmeden beyan edeceksiniz.

Soru 8) X Holdingde üst düzey yönetici olarak görev yapıyorum. 2023 yılında aylık maaşım 40 bin TL idi (yıllık 480 bin TL). Aynı holdingin başka bir iştirakinde de görev yapıyorum ve 2023 yılında aylık 20 bin TL (yıllık 240 bin TL) ücret aldım. Bunu, beyan edecek miyim?

Birden fazla işverenden ücret alındığında bunun beyanı üç koşula bağlanmıştır.

İlki stopajsız ücret aldıysanız,

Ya da aldığınız toplam ücret tutarı (tek işveren de olsa iki ya da fazla işveren de olsa fark etmez) 2023 yılında 1 milyon 900 bin TL'yi aştıysa,

Ya da birden fazla ücret aldıysanız bir işverenden aldığınız ücret dışında kalan ücret tutarınızın toplamı 2023 yılında 150 bin TL'yi aşarsa,

2024 Mart sonuna kadar beyan etmeniz gerekmektedir.

Soruda kişinin maaşından stopaj yapılmış. Bu nedenle stopajsız tutar şartını geçiyoruz.

Soruda diğer koşul, alınan tüm ücretin toplamı (480+240) 720 bin TL 2023 yılı için 1 milyon 900 bin TL olan beyan sınırını aşmadığından bu koşula göre de beyan edilmeyecek.

Ancak soruda son koşul; birden fazla işverenden alınan ücretlerde herhangi birini (size kalmış) birinci işveren kabul edip diğerinin ise 150 bin TL'yi (GVK m.103'teki ikinci dilimin üst sınırı) aşıp aşmadığına bakacağız. Soruda birinci işvereni 480 bin TL veren işveren kabul edelim; diğerini yani 240 bin TL ücret vereni de ikinci işveren kabul edelim. İkinci işverenden alınan 240 bin TL, 2023 yılı için 150 bin TL'yi aştığından 2024 Mart sonuna kadar 720 bin TL'nin tamamını beyan etmeniz gerekecektir. 720 bin TL ücret GVK m.103'teki tarife uygulanarak gelir verginiz hesaplanacak ancak 2023'te hem 480 bin hem de 240 bin TL ücretinizden kesilen gelir vergileriniz 2024 Mart'ta hesaplanan gelir vergisinden düşülecek (mahsup) ve kalan tutarı ödeyeceksiniz.

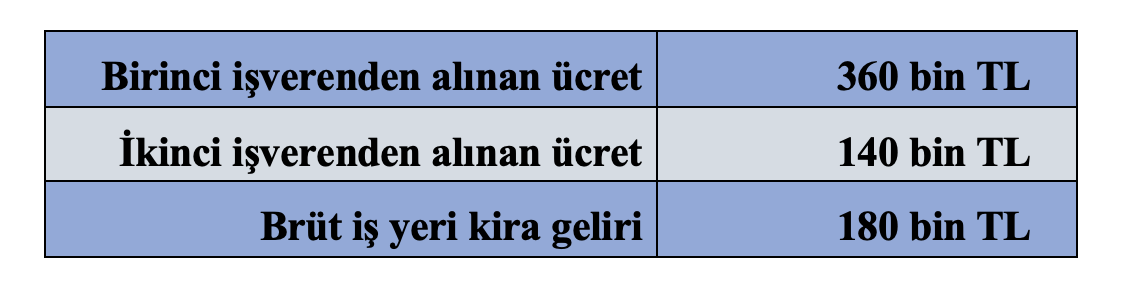

Soru 9) İstanbul'da ikamet ediyorum ve 2023 yılında aşağıda gördüğünüz gibi gelirlerim oldu.

Beyana tabi bir durumum var mı?

Ücret toplamınız (360+140) 500 bin TL ve 2023 yılı için 1 milyon 900 bin TL'yi aşmadığı için bu koşula göre beyan etmenize gerek yok.

Ücrette ikinci koşulumuz ikinci işverenden alınan ücret 2023 yılında 150 bin TL'yi aşıp aşmamasıdır. Sizin ikinci işverenden aldığınız ücret 140 bin TL ve bu da 150 bin TL'yi aşmadığından bu koşula göre de beyan etmenize gerek yok.

Ancak iş yeri kira geliriniz 180 bin TL ve iş yeri kira gelirleri için 150 bin TL'lik beyan sınırını aştığı için yalnızca iş yeri kira gelirinizi yani sadece 180 bin TL'yi beyan etmeniz gerekecek.

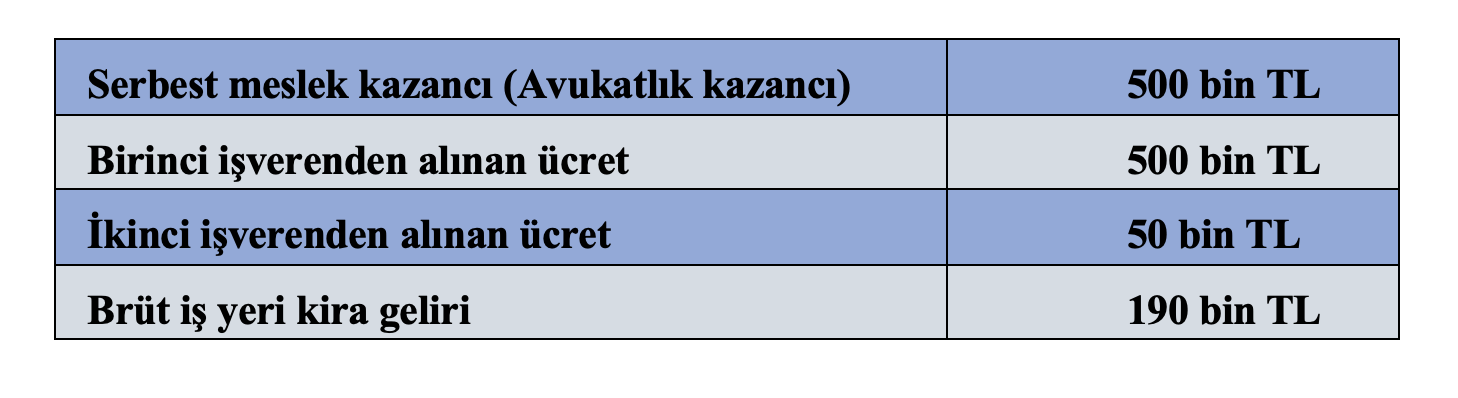

Soru 10) İstanbul Barosuna kayıtlı kendi ofisi olan bir avukatım ve 2023 yılında aşağıda gördüğünüz gibi gelirlerim oldu.

Beyana tabi bir durumum var mı ya da hangilerini beyan etmem gerekiyor?

Sorudaki kişi, avukatlık faaliyetinden dolayı elde ettiği 500 bin TL'yi tutarı ne olursa olsun beyan edecek.

Ücret gelirlerinde ise; toplam ücreti 550 bin TL 2023 yılı için 1 milyon 900 bin TL'yi aşmadığından bu koşula göre ücret gelirini beyan etmeyecek. Ayrıca ikinci işverenden dolayı elde edilen ücret tutarı 50 bin TL ve 2023 yılı için 150 bin TL'yi aşmadığından ücret gelirlerini beyannameye eklemeyecektir.

İşyeri brüt kira toplamı 2023 yılı için 150 bin TL'yi aştığından 190 bin TL'yi beyannameye dahil etmesi gerekecektir.

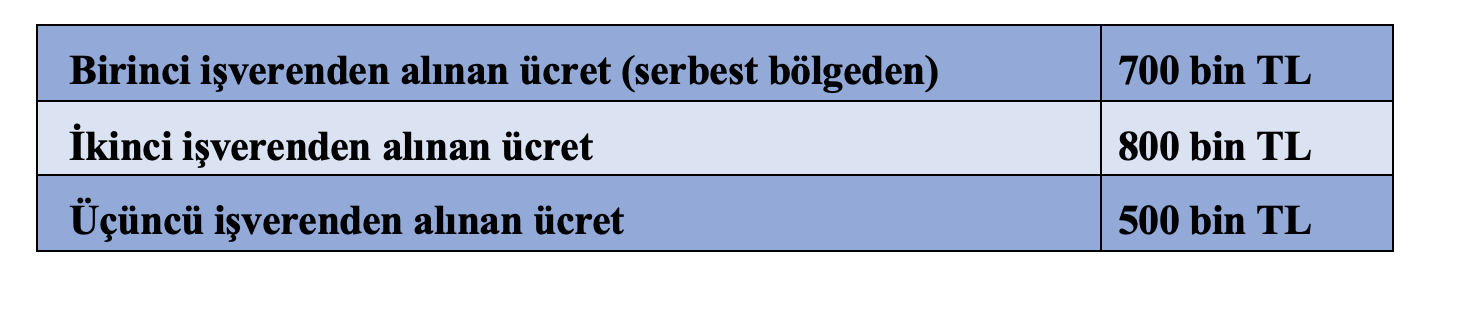

Soru 11) Antalya'da ikamet ediyorum ve 2023 yılında aşağıda gördüğünüz gibi gelirlerim oldu.

Beyan etmem gerekir mi?

Üç işverenden alınan ücret toplamınız 2 milyon TL'dir. 2023 yılı için ücret toplamınız (2 milyon TL) 1 milyon 900 bin TL'lik beyan sınırını aştığından 2024 Mart sonuna kadar 2 milyon TL'yi beyan etmeniz gerekmektedir.

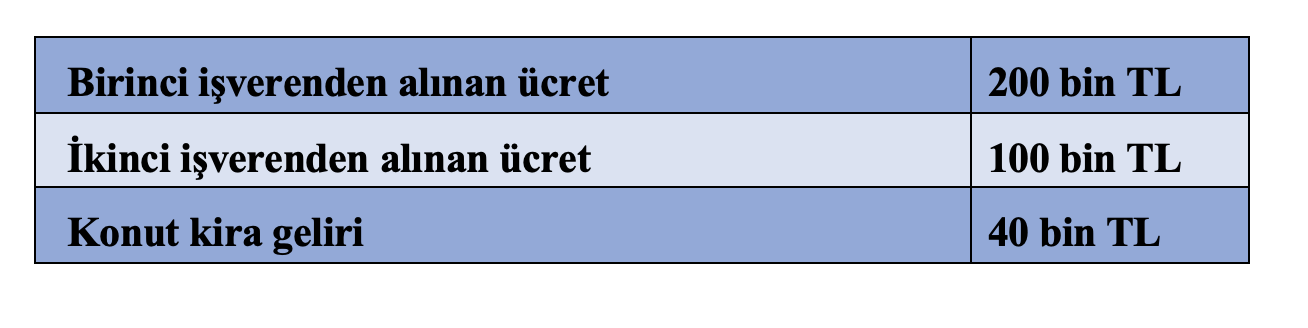

Soru 12) Antalya'da ikamet ediyorum ve 2023 yılında aşağıda gördüğünüz gibi gelirlerim oldu.

Beyan etmem gerekir mi?

Öncelikle ücretlere bakmamız gerekiyor. Toplam ücret (200+100) 300 bin TL ve 1 milyon 900 bin TL beyan sınırını aşmadığı gibi ikinci işverenden elde edilen ücret de (100 bin TL) 150 bin TL beyan sınırını aşmadığından ücrete ilişkin beyanname vermeyeceksiniz.

Ancak kira geliriniz 2023 yılı için 21 bin TL'lik istisna tutarını aştığından sadece 40 bin TL'lik kira gelirinizi 2024 Mart sonuna kadar beyan etmeniz gerekecek.

Soru 13) X Bakanlığında görevliyim ve 2023 yılı içerisinde Y Bakanlığının bir komisyonunda görevlendirilip ücret elde ettim. Bunu beyan edecek miyim?

5018 sayılı Kamu Mali Yönetim ve Kontrol Kanunu uyarınca hüküm altına alınan "Genel bütçe Kapsamında" (I sayılı Cetvel) bulunan kamu idareleri ile bu idarelere bağlı, ilgili ve ilişkili kurum ve kuruluşlarda çalışan personelin genel bütçe kapsamındaki diğer kurumlardan ücret alması durumunda bu ayrı kuruluşlar birden fazla işveren kabul edilmeyecek ve aldıkları tutar ne olursa olsun ayrıca beyan edilmeyecektir. Buna göre genel bütçe kapsamında bulunan bir idarede görev alan bir kişi aynı anda ya da yıl içinde tayin vs gibi nedenlerle yine genel bütçe kapsamındaki başka bir kuruluşa ücret karşılığı geçse aldığı ücret tutarı ne olursa olsun ayrıca beyan etmeyecektir.

Soruda, İki Bakanlık da genel bütçe kapsamında olduğundan bu iki kurumdan aldığı ücret ödemeleri, tek işverenden elde edilen ücret olarak kümülatif matrah yani toplam esas alınmak suretiyle vergilendirilecektir. Kendisi ayrıca bu gelirlerinin toplamı ne kadar olursa olsun beyanname vermeyecektir.

Kamuda ve özel sektörde tek işveren/birden fazla işveren tespitinin yapılmasına ilişkin düzenlemeler 311 ve 321 Seri No.lu Gelir Vergisi Genel Tebliğinde yapılmıştır.

Bu kapsamda; genel bütçe kapsamında bulunan kamu idarelerinde çalışan personelin, yıl içerisinde bu kapsamdaki diğer kurum ve kuruluşlardan da ücret alması veya bu kapsamdaki diğer bir kurum ve kuruluşa nakil olması durumunda, elde ettikleri ücretler tek işverenden alınan ücret olarak değerlendirilecektir.

Genel bütçe kapsamında bulunan kamu idarelerinde çalışan personelin; aynı yıl içerisinde, bunlar dışında bir işverenden de ücret geliri elde etmesi veya görevinden ayrılarak bu kapsamda olmayan bir işveren nezdinde çalışmaya başlaması durumunda, söz konusu personelin ücret matrahları birbiri ile ilişkilendirilmeksizin her bir işverenden elde edilen ücret ayrı ayrı gelir vergisi tevkifatına tabi tutulacaktır. Bu durumda, birden sonraki işverenden alınan ücretlerin toplamının, vergi tarifesinin ikinci gelir diliminde yer alan tutarı (2023 yılı için 150 bin TL) aşması veya bu tutarı aşmamakla birlikte her iki işverenden aldığı ücret geliri toplamının vergi tarifesinin dördüncü gelir diliminde yer alan tutarı (2023 yılı için 1 milyon 900 bin TL) aşması halinde, ücret gelirlerinin tamamının beyan edilmesi gerekmektedir.

Soru 14) X Bakanlığında görevliyim ve 2023 yılı içerisinde Ondokuz Mayıs Üniversitesinde ders görevlendirmesi yoluyla derse girip ücret geliri elde ettim. Bunu beyan edecek miyim?

X Bakanlığındaki ücret gelirlerine ait gelir vergisi matrahı ile Ondokuz Mayıs Üniversitesindeki ücret gelirlerine ait gelir vergisi matrahı birbiriyle ilişkilendirilmeyecek ve ayrı ayrı vergilendirilecektir. İkinci işverenden alınan ücret GVK m.103 ikinci dilim üst sınırı olan 150 bin TL'yi aşarsa ya da elde ettiği tüm ücret 1 milyon 900 bin TL'yi aşarsa beyan edilmesi gerekecek.

Soru 15) X şirketinde aylık 40 bin TL maaşla çalışırken 30 Haziran 2023 günü ayrıldım ve 1 Temmuz 2023'te aylık 80 bin TL ile başka bir işe başladım. Aynı anda iki işte çalışmadığım halde bunu beyan edecek miyim?

Yıl içinde iş değiştirenler de birden fazla işverenden ücret engeline takılmaktadırlar. 160 seri no.lu Gelir Vergisi Genel Tebliği uyarınca kişinin aynı takvim yılı içinde iş değiştirmesi durumunda her yeni işveren ücret toplamını kümülatif değil de daha önce maaş almamış gibi ilk dilimden başlanarak GVK madde 103'te belirtilen tarifeye göre hesaplanmaktadır.

Gelir İdaresi Başkanlığının verdiği 23.05.2017 tarih ve 38418978-120[61-2017/13]-160324 sayılı özelgesinde ise; yeni işe başlayan personelin çalışacağı süre içerisinde elde edeceği ücret gelirinin vergilendirilmesi aşamasında daha önce çalışmış olduğu işverenden elde ettiği kümülatif ücret matrahının yeni iş yerinde çalışacağı süre içerisinde elde edeceği ücret matrahı ile ilişkilendirilmemesi, yeni iş yerinde söz konusu personelin elde edeceği ücretlerin tevkif suretiyle vergilendirilmesine esas olarak başlangıçta "sıfır" matrahın dikkate alınması gerektiği belirtilmiştir.

Bu nedenle bu kişi, istediği işvereni birinci kabul edecek ve ikinci işverenden aldığı ücret toplamı GVK m.103 ikinci dilim üst sınırı olan 150 bin TL'yi aşarsa ya da elde ettiği tüm ücret 1 milyon 900 bin TL'yi aşarsa beyan etmesi gerekecek.

Örneğimize göre ilk altı ayda 240 bin TL (6 ay x 40 bin TL) ve ikinci altı ayda ise 480 bin TL (6 ay x 80 bin TL) toplamda 720 bin TL ücret geliri elde etmiştir.

İlk koşulumuz olan toplam tutarın yani 720 bin TL'nin GVK m.103'teki son dilimde olan tutarı yani 1 milyon 900 bin TL'yi aşması gerekir ki örneğimize göre aşmamış.

Diğer koşulumuz ise işverenlerden birini (tercihen yüksek olanı seçelim) birinci işveren kabul edelim ki örneğimize göre 480 bin TL'yi vereni birinci işveren kabul edip diğerini ikinci işveren kabul edip ikinci işverenin verdiği ücretin (240 bin TL) GVK m.103 ikinci dilim üst sınırı olan 150 bin TL'yi aşması halinde beyan edilmesi gerekmektedir ki örneğimize aştığı için bu kişi 720 bin TL'nin tamamını 1-31 Mart 2024'te beyan etmek zorundadır.

Soru 16) Kanunî ve iş merkezi Türkiye'de bulunmayan dar mükellefiyete tabi B Firmasının İstanbul'daki irtibat bürosunda ücretli çalışmaktayım. Firma Türkiye dışında elde ettiği kazançları üzerinden 2023 yılında 100 bin dolar stopaja tabi tutmadan ücret olarak ödedi. Beyan edecek miyim?

GVK m.23/14 uyarınca döviz olarak ödenen ücretler gelir vergisinden istisna olduğundan yıllık beyanname verilmeyecektir.

Bu istisnanın uygulanabilmesi için;

- İşveren sıfatıyla ücret ödemesinde bulunan kurumların, Türkiye'de kanuni ve iş merkezinin bulunmaması,

- Dar mükellef kurumda çalışan kişinin hizmet erbabı (ücretli) ve yapılan ödemenin ücret olması,

- Dar mükellef kurumun ücret ödemesi yaptığı hizmet erbabının Ticaret Bakanlığından alınan izne istinaden kurulan bölgesel yönetim merkezlerinde faaliyet izni kapsamında istihdam edilmesi,

- Dar mükellef kurumun Türkiye'deki personeline yapılacak ödemenin bu kurumun yurt dışı kazançlarından karşılanması,

- Ücretlerin döviz olarak ödenmesi,

Şartlarının tümünün sağlanması gerekmektedir.

Soru 17) Beyannameyi nereye vereceğim?

Beyanname, mükellefin bağlı olduğu vergi dairesine verilecektir. Mükellefler normal olarak ikametgâhlarının bulunduğu yerin vergi dairesine bağlıdır. Ama ticari kazanç sahibiyseniz ya da avukat, doktor gibi serbest meslek erbabı iseniz o zaman ikamet ettiğiniz yer değil ofisinizin/dükkanınızın bulunduğu yer vergi dairesine beyan etmeniz gerekmektedir.

Soru 18) Elektronik ortamda beyanname verebilir miyim?

Evet verebilirsiniz. 2023 yılında yukarıda sayılan koşullarda ücret geliri elde edenler bunu 2024 Mart ayı içinde vergi idaresine beyan etmeleri gerekmektedir. Ancak Gelir İdaresi Başkanlığı (GİB), fiziken vergi dairesine gelinmeden de beyanname verilmesini sağladı. Elektronik ortamda beyanname verme yöntemi, hazır beyan sistemi diye bilinir ve bu linkten (https://hazirbeyan.gib.gov.tr/#/) ulaşılabilir. Herkesin kolayca girip işlem yapacağı bir site hazırlanmış.

Ancak bu uygulamadan sadece kira, ücret, menkul sermaye iradı veya diğer kazanç ve iratları ayrı veya birlikte elde edenler yararlanabilecektir. Kira, ücret, menkul sermaye iradı veya diğer kazanç ve iradın yanı sıra ticari, zirai veya serbest meslek kazancı elde edenler sistem üzerinden beyanname veremeyeceklerdir.

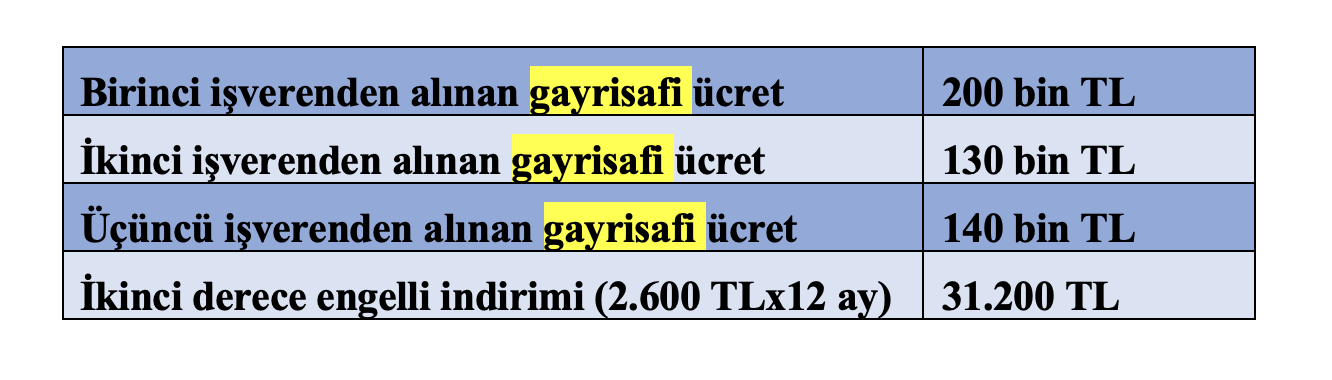

Soru 19) İkinci derecede engelliyim ve aşağıdaki tabloda görüldüğü üzere birden fazla ücret geliri elde ettim. Beyan verecek miyim?

Mükellefin birinci işveren olarak 200 bin TL ücret aldığı işvereni seçmesi durumunda, diğer işverenlerden aldığı ücret toplamının 2023 yılı beyanname verme sınırı olan 150 bin TL ile kıyaslamasında; gayrisafi ücret tutarlarından GVK m.63/2 uyarınca yüzde 14 sigorta primi ve yüzde 1 işsizlik sigortası primi toplamı olan yüzde 15 oranı uygulanarak sigorta kesintisi yapılacaktır. Ayrıca, GVK m.31'e göre de gayrisafi ücret tutarından yıllık engellilik indirimi tutarının da düşülmesi gerekmektedir.

İkinci işverenden alınan gayrisafi ücretten yüzde 15 SGK ve işsizlik fonu kesintisini yapalım yani (130.000 – 19.500) 110.500 TL

Üçüncü işverenden de alınan gayrisafi ücretten yüzde 15 SGK ve işsizlik fonu kesintisini yapalım yani (140.000 – 21.000 ) 119.000 TL

Engellilik indirimi tutarı (2.600 x 12) 31.200 TL

(110.500 + 119.000)=229.500 TL

Böylece 229.500 – 31.200 = 198.300 TL

Buna göre, birden sonraki işverenlerden alınan ücret toplamı olan 198.300 TL'lik ücret, beyan sınırı olan 150.000 TL'yi aştığı için birinci işverenden elde ettiği ücret de dahil olmak üzere tümü beyan edecektir.

Soru 20) Hazine ve Maliye Bakanlığı geçmişe yönelik işlem yapabilir mi?

Evet yapabilir. Hazine ve Maliye Bakanlığı geriye yönelik 5 yıl içinde yapacağı denetimlerde bu şekilde bir gelir elde ettiğinizi tespit eder ve sizin bunu beyan etmeyip ve dolayısıyla da verginizi ödemediğinizi fark ederse ortaya çıkan bu vergiye ek olarak bu verginin 1 katı kadar cezasını (vergi ziyaı cezası) ve hesaplanan bu vergi üzerinden o dönemden bu zamana kadar da aylık yüzde 3,5 olan gecikme faizi alacaktır.

T24 | Murat BATI