En altta idare ve vergi mahkemeleri, üzerinde ise istinaf mahkemeleri yer almaktadır. Sistemin en üstünde ise temyiz mercii olarak Danıştay bulunmaktadır. Sistemde idari yargı mercileri hep kurul olarak örgütlenmiş olmakla birlikte, bu yargı manzumesinin en altında bulunan vergi mahkemeleri küçük rakamlı davalara tek hâkimli olarak bakmaktadır.

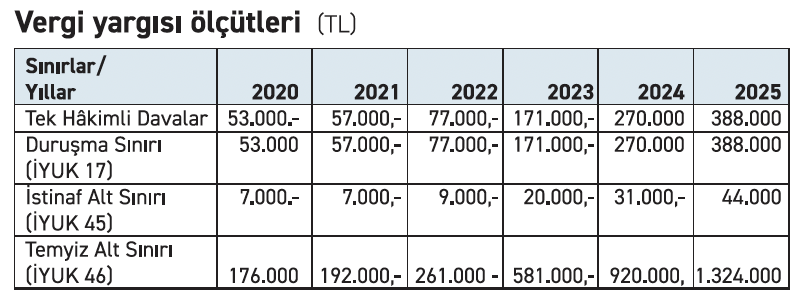

İdari yargı manzumesi içerisinde gerek tek hâkimle bakılacak davaların sınırı gerek mahkemeden istinafa, oradan da temyize geçişte sınırlar, İdari Yargılama Usulü Kanununda dava konusu miktara göre belirlenmiştir.

Öte yandan İdari Yargılama Usulü Kanunu’nun (7524 sayılı Kanun’la değişik) ek 1. maddesinde; “Bu kanunda öngörülen parasal sınırlar; her yıl, bir önceki yıla ilişkin olarak Vergi Usul Kanunu’nun mükerrer 298’inci maddesi hükümleri uyarınca tespit ve ilan edilen yeniden değerleme oranında, takvim yılı başından geçerli olmak üzere artırılmak suretiyle uygulanır. Bu şekilde belirlenen sınırların bin Türk Lirası’nı aşmayan kısımları dikkate alınmaz” hükmü yer almıştır. Bu düzenlemeye göre; 2024 yılı sonu itibariyle açıklanan % 43,93 oranındaki yeniden değerleme oranı uyarınca 2025 ölçütlerini yeniden hesaplamak gerekmektedir.

Söz konusu ek 1. maddeye göre 2025 yılında vergi mahkemelerinde açılacak davalarda davanın tek hâkimle görülmesinde sınır 388 bin TL olacaktır (2024 yılında 270 bin TL idi). Dava konusunun bu tutarı aşması halinde vergi mahkemeleri, davaya heyet halinde bakmak durumunda olacaklardır.

Vergi mahkemelerinde duruşma yapılması, tek hâkimli vergi mahkemelerinde talep edilse dahi mahkemenin gerek görmesine, heyet halinde vergi mahkemelerinde ise talep edilmişse zorunludur. Dolayısıyla talep halinde zorunlu duruşma yapılması, 2025 yılında açılacak davalarda dava konusunun 388 bin lirayı geçmesi halinde söz konusu olacaktır. Ancak bu sınırla bağlı olmaksızın mahkeme, talep edilmemiş olsa dahi, gerek görürse her zaman duruşma yapabilir.

Tek hâkimle bakılan davalardan 2025 yılında karara bağlananların konusu 44 bin TL’yi geçmeyenlerde verilen kararlar kesin olacaktır (2024 yılında 31 bin TL idi). Bir başka deyişle konusu 44 bin TL’yi geçmeyen davalarda verilen kararlara karşı istinaf ve/veya temyiz yolu kapalıdır. Konusu 44 bin TL’yi geçen davalarda ise vergi mahkemesi kararlarına karşı istinaf yolu açık olacaktır.

İstinaf mahkemelerince 2025 yılında verilen kararlardan, konusu 1 milyon 324 bin TL’yi geçmeyen davalara ilişkin olanlar kesin nitelik taşıyacak ve temyiz yolu kapalı olacaktır. Konusu 1.324.000 TL’yi geçen davalarda ise istinaf mahkemelerince verilen kararlara karşı temyiz yoluna başvurmak mümkün olacaktır (Bu sınır 2024 yılında 920 bin TL. idi).

Bu sınırlar önce, davaların açılış tarihine göre yaşama geçmektedir. Yani davaların açılış tarihinde geçerli tutarlara göre davaya tek hâkimin mi yoksa heyetin mi bakacağı belirlenmektedir. Bu nedenle 2025 yılında açılmış davalarda, 2025 yılına ilişkin parasal sınırlar uygulanacaktır. Örneğin 20 Aralık 2024 günü tebliğ edilen, vergi ve ceza toplamı 380.000 Lira olan bir vergi/ceza ihbarnamesine karşı 27 Aralık günü dava açılırsa heyet halinde, 3 Ocak günü dava açılırsa tek hâkimli vergi mahkemesi davaya bakacaktır.

Buna karşılık yasal düzenleme gereği, tek hâkim kararlarının kesin olup olmadığına veya istinaf mahkemesi kararlarına karşı temyiz yoluna gidilip gidilemeyeceği konularında ise karar tarihinde geçerli parasal sınırlar dikkate alınmaktadır. Oysa bu düzenleme, eşitlik ve tabii hâkim ilkelerine ve dolayısıyla Anayasaya aykırıdır. Öte yandan yeniden değerleme oranının belirleniş formülüne göre yıllık enflasyonu temsil etmediği, yürütme tarafından belirlenen değerler olduğu da açıktır. Bu nedenle düzenlemeyi Anayasal ilkeler açısından yerinde görmek kanaatimce mümkün değildir.

Öte yandan İdari Yargılama Usulü Kanunu’nda 7524 sayılı Kanun’la yapılan bir önemli değişikle de istinaf mahkemelerince, vergi mahkemelerince verilen karar kaldırılarak yeniden ve ilk derece mahkemesinden farklı yönde yeni bir karar oluşturulan hallerde, temyiz yolunun yukarıda aktardığımız 1.324.000 liralık parasal sınıra bağlı olmaksızın açık olacağı hükme bağlanmıştır. Bu düzenleme ise son derece olumlu ve yerinde bir düzenleme olmuştur.

Bu sınırlar uygulanırken dava konusu olarak, toplam dava tutarlarına bakılması gerektiğini de hatırlatalım. Örneğin tarh işlemi aleyhine açılmış davalarda dava konusu vergi ve cezanın toplamına, ödeme emrine karşı açılan davalarda dava konusu vergi, ceza ve gecikme faizi toplamına bakmak gerekmektedir.

Yukarıda aktardığım parametreleri son beş yıla ilişkin değişimleri ile birlikte aşağıda bir tablo olarak sunuyorum.